Đế chế ngân hàng đã qua thời hoàng kim

01/08/2016

Chuyên mục: Vietnam Report In trang

Khi những người khổng lồ gục ngã, những khoảng trống tại các nước đang phát triển được các ngân hàng trong nước lấp đầy trong khi những tổ chức phi tài chính sẽ là người thay thế ở các nước phát triển.

Một thập kỷ trước, Citigroup là đế chế ngân hàng với chi nhánh và văn phòng trải khắp thế giới từ Tokyo đến Tegucigalpa. Citi cung cấp dịch vụ tới 50 quốc gia và phục vụ 268 triệu khách hàng.

Sau khủng hoảng tài chính, với hàng tỷ USD thua lỗ do những sản phẩm chứng khoán phức tạp, khủng hoảng nợ dưới chuẩn và kế hoạch giải cứu của chính phủ khiến mọi kế hoạch của Citi đảo lộn. Đế chế ngân hàng một thời phải bán đi hoặc đóng cửa bộ phận tự doanh tại hơn một nửa những quốc gia có sự hiện diện, bao gồm Guatemala, Egypt và Nhật Bản. Số chi nhánh tại Mỹ giảm hơn 2/3 cũng như tạm dừng hoạt động cho vay dưới chuẩn, tín dụng sinh viên và bảo hiểm nhân thọ. Hiện tại, Citi chỉ duy trì khoảng 25% khách hàng cùng với hơn 40% nhân viên so với trước đây. Tính trên toàn cầu, Citi đã mất khoảng 60 triệu khách hàng.

Theo cựu CEO Vikram Pandit, “Các ngân hàng nhận ra cung cấp từng dịch vụ tới mọi khách hàng tại mỗi quốc gia là điều sai lầm. Tài sản của ngân hàng đang thu hẹp và quá trình này vẫn chưa kết thúc.”

Thay đổi khách hàng chiến lược

Những thay đổi tương tự cũng đang diễn ra ở HSBC và những ngân hàng lớn khác, không chỉ đơn thuần là cắt giảm chi phí. Đây cũng là quá trình tìm kiếm lợi nhuận lớn hơn bằng việc tập trung vào những khách hàng giàu có nhất, cá nhân có giá trị tài sản ròng cao, tập đoàn lớn và nhà đầu tư tổ chức.

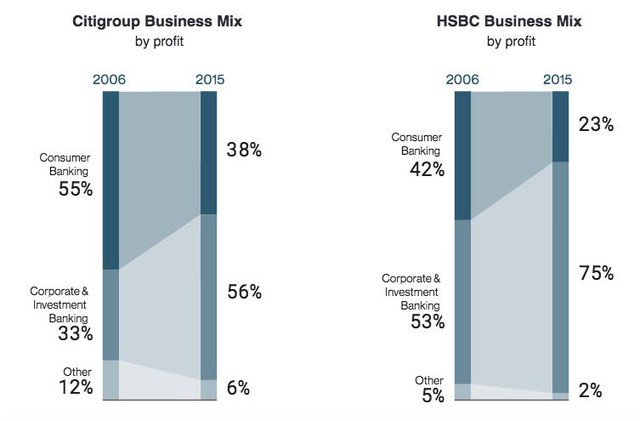

Citigroup ngày nay bé hơn nhưng cũng an toàn hơn. Nhưng để phục vụ những đối tượng khách hàng trên, giao dịch của Citi lại tăng lên. Giá trị hợp đồng phái sinh ngân hàng này bảo lãnh tăng gấp đôi kể từ khủng hoảng với 56 tỷ USD. Citi đã chuyển hoá từ ngân hàng với lợi nhuận phần lớn là bán lẻ thành ngân hàng chủ yếu phục vụ doanh nghiệp hoặc ngân hàng đầu tư.

HSBC, dấu ấn bán lẻ thậm chí còn từng rõ nét hơn Citi với khẩu hiệu “ngân hàng toàn cầu am hiểu địa phương” cũng đang có ý định từ bỏ hoạt động bán lẻ tại hơn một nửa các quốc gia hiện diện. Việc này sẽ khiến HSBC mất 80 triệu khách hàng. Thị phần bán lẻ của ngân hàng này đã giảm một nửa nhưng đã được bù lại bằng các khoản cho vay thương mại và ngân hàng đầu tư.

Đóng cửa chi nhánh

Các ngân hàng nhận ra việc cung cấp tất cả dịch vụ tới càng nhiều khách hàng càng tốt không phải là chiến lược mang lại lợi nhuận ngay cả ở những nước phát triển nhất. HSBC đóng cửa 1.600 chi nhánh tại Mỹ, 500 chi nhánh tại Anh và dừng hoạt động cho vay dưới chuẩn. Citigroup cũng bán hoặc đóng cửa hơn 1.300 chi nhánh tại Mỹ trong những năm qua bao gồm cả mạng lưới cho vay tiêu dùng để tập trung vào những thành phố lớn.

CFO của Citi cho biết đây là chiến lược đúng đắn khi từ bỏ những hoạt động không mang lại lợi nhuận. HSBC cũng sử dụng những phương pháp loại trừ để quyết định những hoạt động mang lại nhuận, hoạt động hiệu quả hoặc mang tới rủi ro tài chính.

Việc cắt giảm chi nhánh và khách hàng không đồng nghĩa với tăng nhuận. Tỷ suất ROE của Citi và HSBC năm ngoái chỉ ở mức 8% và 7%, cả hai ngân hàng vẫn mắc kẹt ở mức một con số, thấp hơn nhiều so với mức hơn 16% của cả hai vào thời điểm trước khủng hoảng. Yêu cầu tăng vốn, tái cơ cấu chi phí và lãi suất thấp đã ăn vào lợi nhuận ngân hàng. Không có những cải tổ quyết liệt, lợi nhuận có thể còn thấp hơn.

Các ngân hàng lớn khác cũng đang cân nhắc về mô hình hoạt động. Barclays đang dự định bán chi nhánh tại châu Phi và dừng giao dịch cổ phiếu ở châu Á. Một trong những ngân hàng lớn nhất châu Âu, Royal Bank of Scotland cũng từ bỏ các hoạt động tại hầu hết các nước, thu hẹp phạm vi tại Anh và từ bỏ kinh doanh thị trường vốn. Trong khi đó, Deutsche Bank muốn bán ngân hàng bán lẻ đã mua ở Đức và giảm giao dịch trái phiếu.

Tất cả những hoạt động cắt giảm đều không diễn ra lặng lẽ. Cùng lúc đó tại Mỹ, cả Đảng Dân chủ và Đảng Cộng hoà đều kêu gọi khôi phục Đạo luật Glass-Steagall năm 1933 về việc tách ngân hàng bán lẻ và ngân hàng đầu tư. Điều này khiến những ngân hàng lớn như Citigroup, JPMorgan Chase và Bank of America buộc phải có sự cải tổ triệt để hơn.

Chiến lược thay thế

Tại hầu hết những quốc gia bị ngưng dịch vụ bán lẻ, Citigroup và HSBC đều thay thế bằng các dịch vụ cho doanh nghiệp, không yêu cầu nhiều nhân viên và văn phòng. Citigroup tự hào có sàn giao dịch tại hơn 80 nước và tiếp tục phục vụ những hàng giàu có hơn. Tại một số nơi, HSBC triển khai dịch vụ tiết kiệm trực tuyến nhưng yêu cầu khoản tiền gửi tối thiểu 70.000 USD.

Tại Thổ Nhĩ Kỳ, Citigroup đã chấm dứt hoạt động ngân hàng bán lẻ ba năm trước để tập trung phục vụ khách doanh nghiệp với 8 chi nhánh và 517 nhân viên. Vào lúc cao điểm, Citi có tới 56 chi nhánh với 2.349 nhân viên. Chính việc thay đổi đã giúp ROE năm ngoái đạt 14% so với 1% vào năm 2011.

Tại Trung Quốc, mảng bán lẻ của Citi liên tục thua lỗ kể từ năm 2012 với tổng số tiền 180 triệu USD trong khi mảng dịch vụ doanh nghiệp có lợi nhuận gấp đôi con số thua lỗ của bán lẻ chỉ trong một năm.

Trong những năm 1990 ở Ai Cập, Citigroup là một trong những ngân hàng bán lẻ lớn nhất và lâu đời nhất với chi nhánh đầu tiên được mở vào năm 1955, một năm sau khủng hoảng Suez. Citigroup đã gởi xướng một cuộc các mạng tài chính tiêu dùng tại đây khi ra mắt thẻ tín dụng cùng một loạt những dịch vụ cho vay. Tuy nhiên, sức ép cạnh tranh từ các ngân hàng nội địa ngày càng lớn khiến thị phần của Citi giảm dần và cuối cùng phải từ bỏ dịch vụ bán lẻ.

Với HSBC, mặc dù chưa chấm dứt hoạt động bán lẻ tại Ai Cập nhưng hoạt động cũng đang thu hẹp. Ngân hàng này cũng đang tái tập trung vào châu Á với việc phát triển nhiều dịch vụ xung quanh trung tâm Thượng Hải, nơi chứng kiến mức tăng trưởng tiềm năng của nhiều loại dịch vụ bao gồm thị trường vốn.

Những rủi ro khác

Với HSBC, rủi ro lớn nhất hiện nay là cáo buộc rửa tiền của Bộ Tư pháp Mỹ. Năm 2012, ngân hàng này đã phải trả 1,9 tỷ USD tiền phạt do thiếu sót trong những giao dịch chuyển tiền liên quan tới vận chuyển ma tuý ở Mexico hoặc giao dịch liên quan đến những nước bị cấm vận gồm Iran, Sudan và Cuba. Những cáo buộc tiếp theo có thể khiến HSBC bị kiện và thậm chí bị tước giấy phép hoạt động tại Mỹ.

Citigroup cũng gặp phải vấn đề tương tự khi phải nộp 140 triệu USD cho các nhà chức trách vì không kiểm soát tốt các chi nhánh thực hiện chuyển tiền giữa Mỹ và Mexico.

Theo giới chuyên gia, Citi nên chấm dứt một số dịch vụ kinh doanh cũng như tích cực thu hẹp phạm vi hoạt động hơn nữa. Làm như vậy, Citi sẽ đáp ứng được yêu cầu vốn điều lệ cũng như có thêm vốn cho các hoạt động kinh doanh. Theo hãng nghiên cứu KBW, ngân hàng đang sử dụng vốn từ việc bán tài sản để củng cố hoạt động phái sinh. Tuy nhiên đây là lĩnh vực có thể sinh lời trong ngắn hạn nhưng khó lường hết về rủi ro.

Những kẻ thay thế

Khi những người khổng lồ gục ngã, những khoảng trống tại các nước đang phát triển được các ngân hàng trong nước lấp đầy trong khi những tổ chức phi tài chính sẽ là người thay thế ở các nước phát triển. Tài sản của CIB Ai Cập tăng gấp ba trong thập kỷ qua còn AbBank của Thổ Nhĩ Kỳ tăng gấp đôi. Ở Mỹ, thị phần cho vay tiêu dùng và tín dụng tại các công ty dịch vụ tài chính tăng nhanh.

Ngoại lệ duy nhất là Wells Fargo, tiếp tục phát triển hoạt động ngân hàng bán lẻ và cầm cố khi mua lại Wachovio trong khủng hoảng và tăng số chi nhánh lên gấp đôi với 6.236 chi nhánh. Wells Fargo đã vượt qua Citigroup trở thành ngân hàng có tài sản lớn thứ ba ở nước Mỹ. Tuy phát triển tại Mỹ nhưng ngân hàng này lại không có kế hoạch mở rộng mạng lưới bán lẻ ở nước ngoài.

Ngoài ra, Wells Fargo cũng đang để mắt đến thị trường khách hàng doanh nghiệp tại cả Mỹ và quốc tế. Mười năm trước, hoạt động ngân hàng chiếm 75% lợi nhuận của Well Fargo. Nhưng hiện nay, con số đó chỉ còn một nửa, phần còn lại thuộc về mảng ngân hàng đầu tư và hoạt động quản lý quỹ. Trong tháng 7, ngân hàng này đã đồng ý mua một toà nhà mới ở London nhằm hỗ trợ phát triển hoạt động giao dịch tại Anh.

Theo Người đồng hành