Top 10 Công ty Thức ăn chăn nuôi uy tín năm 2022

14/12/2022

Chuyên mục: Doanh nghiệp In trang

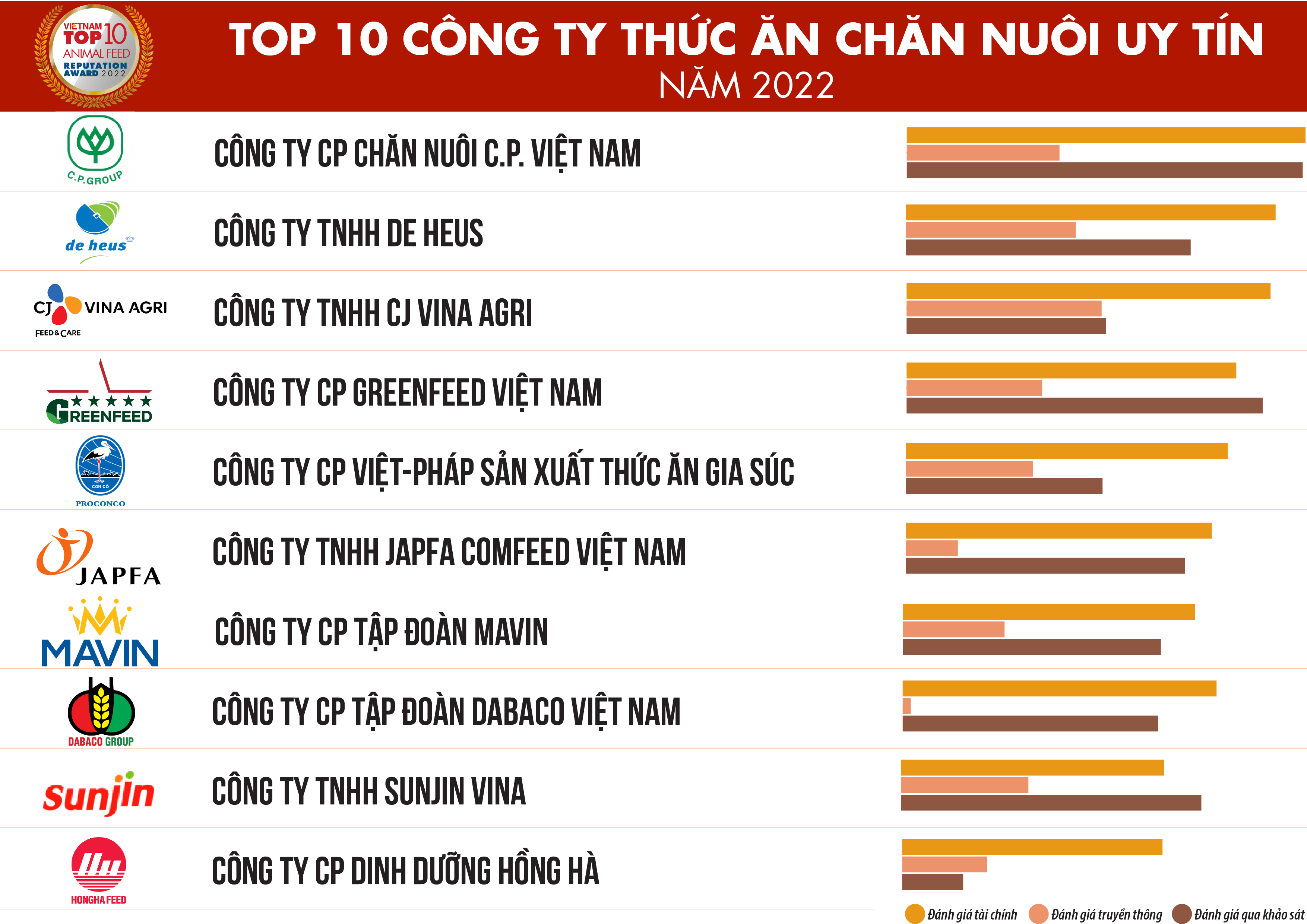

Ngày 14/12/2022, Công ty cổ phần Báo cáo Đánh giá Việt Nam (Vietnam Report) chính thức công bố Top 10 Công ty Thức ăn chăn nuôi uy tín năm 2022.

Top 10 Công ty Thức ăn chăn nuôi uy tín được xây dựng dựa trên nguyên tắc khoa học và khách quan. Các công ty được đánh giá, xếp hạng dựa trên 3 tiêu chí chính: (1) Năng lực tài chính thể hiện trên báo cáo tài chính năm gần nhất; (2) Uy tín truyền thông được đánh giá bằng phương pháp Media Coding - mã hóa các bài viết về công ty trên các kênh truyền thông có ảnh hưởng; (3) Khảo sát các đối tượng liên quan được thực hiện trong tháng 10-11/2022.

Danh sách Top 10 Công ty Thức ăn chăn nuôi uy tín năm 2022

Nguồn: Vietnam Report, Top 10 Công ty Thức ăn chăn nuôi uy tín năm 2022, tháng 12/2022

Tổng quan thị trường thức ăn chăn nuôi năm 2022

Theo Tổ chức Nông lương Liên hợp quốc (FAO), nhu cầu về hàng hóa thực phẩm sẽ tăng 60% vào năm 2050, trong đó nhu cầu về protein động vật sẽ tăng 1,7% mỗi năm. Sản lượng thịt, thủy sản và các sản phẩm từ sữa cũng được kỳ vọng sẽ tăng. Nhu cầu thịt ngày càng tăng, góp phần thúc đẩy sự phát triển của thị trường, tác động tích cực đến sự tăng trưởng của thị trường chăn nuôi, kéo theo đó là hoạt động sản xuất và kinh doanh thức ăn chăn nuôi (TĂCN). Quy mô thị trường TĂCN toàn cầu đạt 482,1 tỷ USD vào năm 2021, dự kiến sẽ đạt 589,4 tỷ USD vào năm 2027, với tốc độ tăng trưởng (CAGR) là 3,5% trong giai đoạn 2022-2027 (theo IMARC).

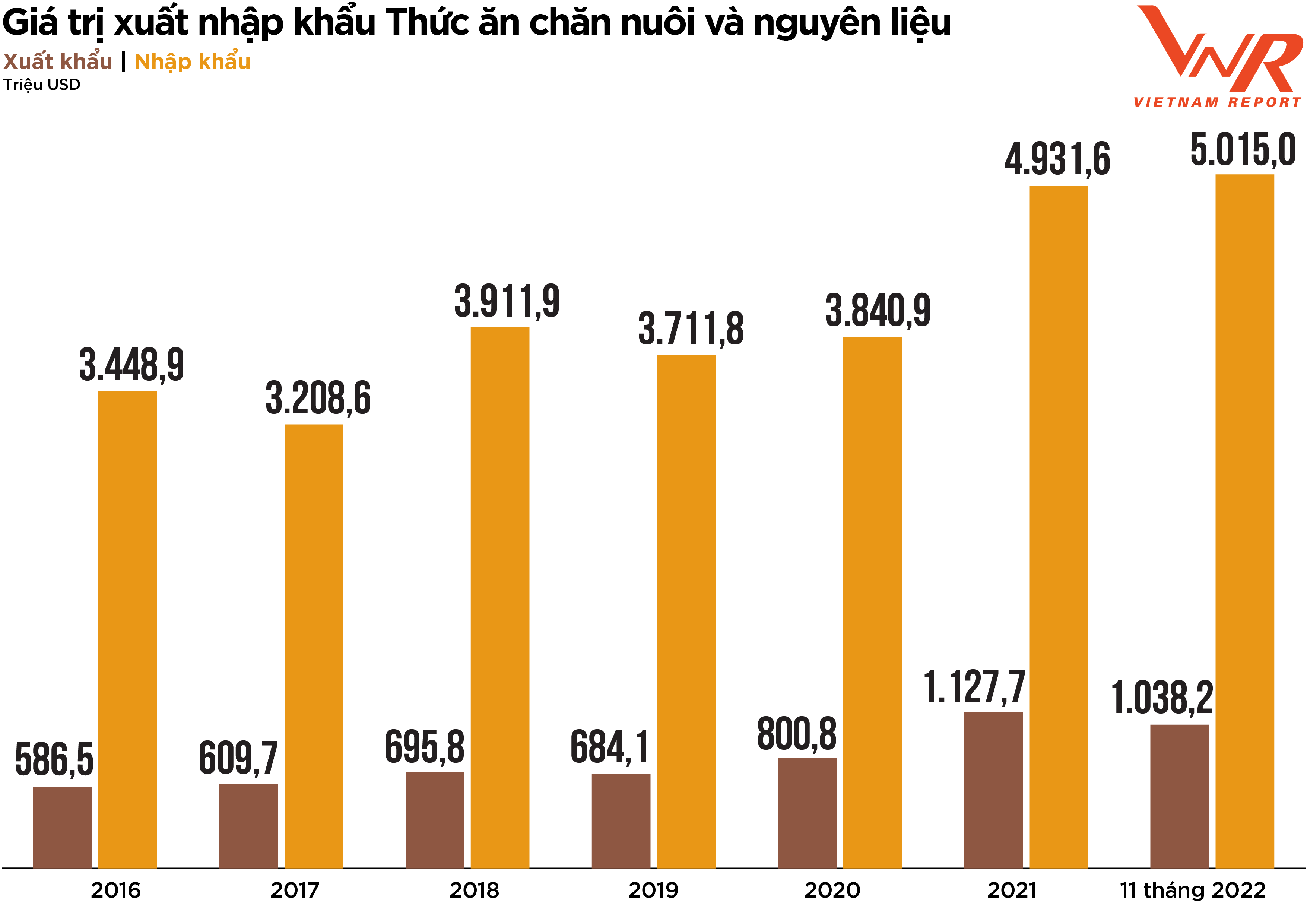

Là nước có nguồn nguyên liệu dồi dào, Việt Nam có nhiều tiềm năng phát triển hoạt động TĂCN. Theo thống kê, tổng nhu cầu thức ăn tinh (ngô, khô dầu đậu tương, cám, bột cá…) cho toàn ngành chăn nuôi Việt Nam khoảng 33 triệu tấn/năm. Tuy nhiên, nguồn cung trong nước chỉ đạt khoảng 13 triệu tấn/năm, chiếm 35%. Như vậy tức là Việt Nam phải nhập khẩu đến 65% từ thị trường bên ngoài. Cụ thể, Việt Nam nhập khẩu trung bình 20-22 triệu tấn nguyên liệu TĂCN mỗi năm (bao gồm cả nguyên liệu dùng cho thủy sản). Theo số liệu thống kê sơ bộ của Tổng cục Hải quan, tính chung 11 tháng đầu năm 2022, kim ngạch nhập khẩu TĂCN và nguyên liệu đạt trên 5 tỷ USD, tăng 11,5% so với cùng kỳ năm 2021. Thị trường nhập khẩu mặt hàng này lớn nhất là Argentina (chiếm 29,8%), tiếp theo là Brazil (20,2%) và Hoa Kỳ (12,8%), trong đó nhiều nhất là ngô và đậu tương. Số liệu mới nhất từ Tổng cục thống kê cho thấy trong 11 tháng đầu năm nay, nhập khẩu ngô hơn 8,4 triệu tấn, trị giá gần 2,9 tỷ USD, tăng 8,5% so với cùng kì năm trước.

Hình 1: Giá trị xuất nhập khẩu TĂCN và nguyên liệu qua các năm

Nguồn: Tổng Cục Hải Quan

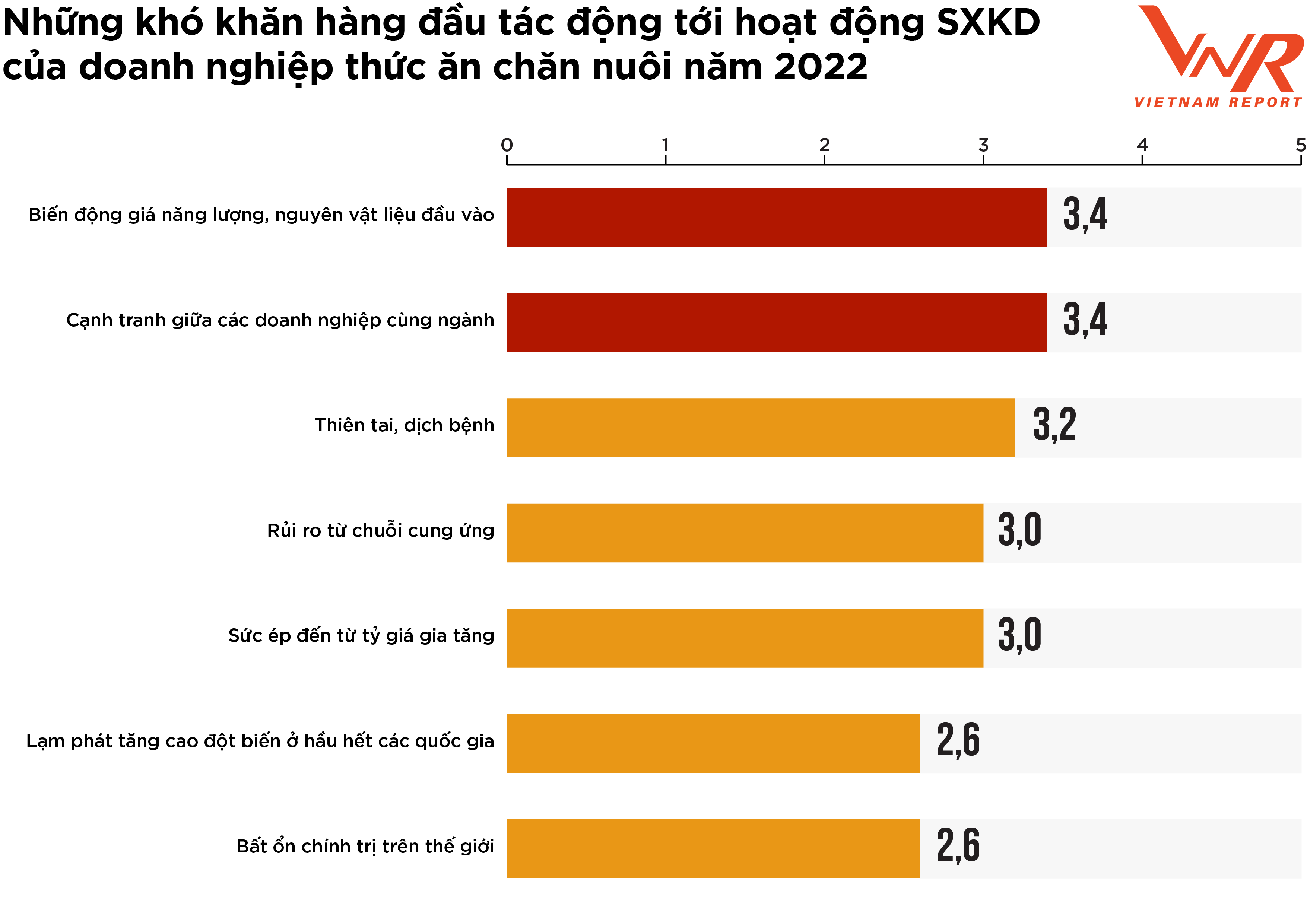

Chính vì phụ thuộc nhiều vào nguồn nhập khẩu nên những biến động trên thị trường quốc tế trong thời gian gần đây đã được phản ánh chân thực vào bức tranh tổng thể của ngành TĂCN trong nước. Khảo sát của Vietnam Report thực hiện trong tháng 10-11/2022 chỉ ra những khó khăn hàng đầu tác động đến hoạt động sản xuất kinh doanh của các doanh nghiệp TĂCN, trong đó phần lớn đến từ thị trường quốc tế như: Biến động giá năng lượng, nguyên vật liệu đầu vào; Rủi ro từ chuỗi cung ứng; Sức ép từ tỷ giá gia tăng; Lạm phát tăng cao đột biến ở hầu hết các quốc gia; và Bất ổn chính trị trên thế giới…

Hình 2: Những khó khăn hàng đầu tác động tới hoạt động SXKD của doanh nghiệp TĂCN năm 2022

Nguồn: Vietnam Report, Khảo sát doanh nghiệp ngành TĂCN, tháng 10-11/2022

“Siêu chu kỳ” tăng giá hàng hóa bắt đầu từ năm 2020 đã bao trùm lên các loại nông sản, nguyên liệu chính cho hoạt động sản xuất TĂCN tại Việt Nam. Theo Sở giao dịch Hàng hoá Việt Nam (MXV), giá hợp đồng ngô trên sở Chicago vẫn đang giao dịch trên 260 USD/tấn. Kể từ đầu quý III tới nay, ngô chỉ đi ngang quanh vùng giá này, thay vì ở trong đà tăng mạnh mẽ như giai đoạn nửa đầu năm. Mặc dù vẫn đang ở mức cao so với cùng kì các năm trước nhưng thị trường đang có dấu hiệu hạ nhiệt. Theo nhận định của các chuyên gia, nguyên nhân chính dẫn đến tình trạng trên là nguồn cung bị hạn chế bởi (1) ảnh hưởng của thời tiết bất lợi tại các khu vực trồng chính trên thế giới bao gồm Mỹ, Argentina và Brazil; và (2) căng thẳng giữa Nga và Ukraine – hai nhà xuất khẩu lúa mỳ lớn nhất và thứ tư trên thế giới. Ngoài ra, sự chậm lại của Trung Quốc – nước chiếm tới 60% lượng nhập khẩu đậu tương toàn cầu để sản xuất TĂCN – cũng gây ra sự bất ổn về phía cầu. Thêm vào đó, sự biến động của thị trường tài chính kéo theo sự rung lắc mạnh của thị trường hàng hóa, trong đó có giá các mặt hàng nông sản. Do tính chất liên thông trực tiếp với giá thế giới, giá các loại nguyên liệu TĂCN tại thị trường Việt Nam nhiều khả năng sẽ vẫn duy trì ở vùng giá ổn định, khó giảm mạnh.

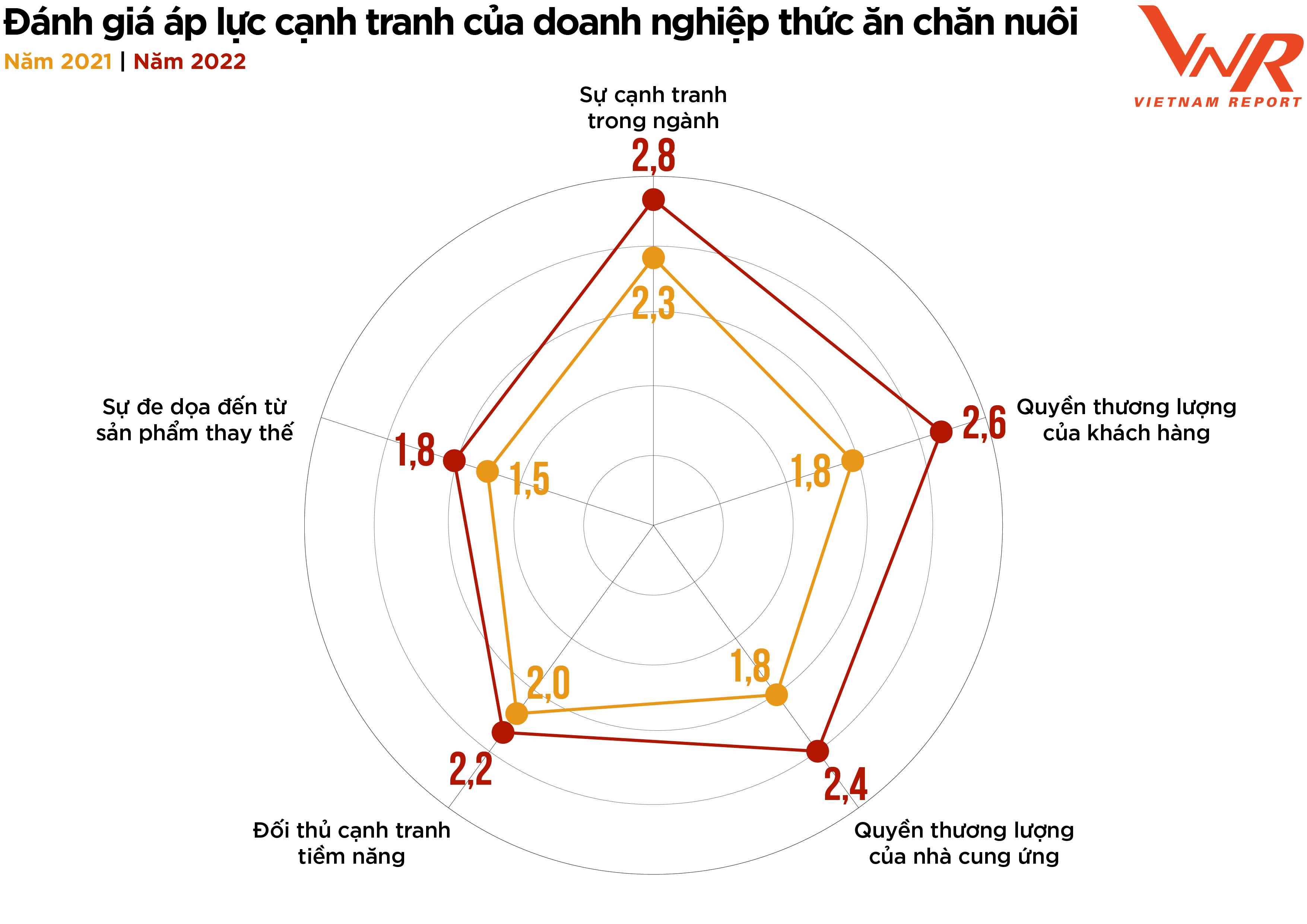

Cùng với biến động giá năng lượng và nguyên vật liệu đầu vào, cạnh tranh giữa các doanh nghiệp trong ngành là thách thức hàng đầu mà ngành TĂCN trong nước đang đối mặt. Câu chuyện về nâng cao năng lực cạnh tranh là bài toán không mới nhưng vẫn chưa tìm được lời giải tối ưu. Khảo sát của Vietnam Report chỉ ra trong bối cảnh ngoài áp lực cạnh tranh có xu hướng gia tăng trong 2 năm trở lại đây (Hình 3). Áp lực đến từ quyền thương lượng của khách hàng tăng mạnh nhất (+0,8), tiếp theo đó là quyền thương lượng của nhà cung ứng (+0,6). Mặc dù được đánh giá nguồn tài nguyên dồi dào nhưng sản lượng nguyên liệu cho TĂCN (chủ yếu là ngô và đậu tương) của nước ta chiếm tỷ lệ rất nhỏ (0,4% và 0,02%) chưa kể chất lượng và năng suất thấp đã làm giá ngô sản xuất trong nước khó cạnh tranh với giá ngô thế giới. Bên cạnh đó, tuy có lợi thế về sản xuất gạo và gạo có thể thay thế một phần ngô làm TĂCN mà không ảnh hưởng tới năng suất, chất lượng chăn nuôi nhưng khi thay thế ngô bằng gạo, hiệu quả kinh tế giảm tới 33,2% do giá gạo cao hơn giá ngô. Việt Nam cũng có một số sản phẩm, phụ phẩm từ quá trình chế biến thủy sản, giết mổ gia súc, gia cầm (mỡ cá, bột cá,…) làm TĂCN, nhưng số lượng không đáng kể. Đối với chất phụ gia và thức ăn bổ sung (vitamin, axit amin), Việt Nam phải nhập khẩu tới 80% do nước ta không có công nghệ sản xuất, thị trường tiêu thụ nhỏ không thu hút được đầu tư, mà chỉ sản xuất được một lượng nhỏ thức ăn bổ sung khoáng, chế phẩm vi sinh và thảo dược.

Hình 3: Đánh giá áp lực cạnh tranh của doanh nghiệp TĂCN

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp ngành TĂCN, tháng 11/2021 và tháng 10-11/2022

Triển vọng thị trường thức ăn chăn nuôi trong năm 2023

Phần lớn các chuyên gia đều dự báo thị trường nguyên liệu TĂCN trong năm 2023 sẽ không cải thiện quá nhiều so với hiện tại. Dự báo giá lúa mì sẽ tăng trong thời gian tới do ước tính sản lượng và nguồn cung lúa mì toàn cầu niên vụ 2022/23 giảm cùng với việc các kho dự trữ lúa mì cuối kỳ của Mỹ dự báo ở mức thấp nhất kể từ năm 2007/08. Giá đậu tương được dự báo cũng sẽ tăng trở lại trong thời gian tới do biên lợi nhuận nghiền đậu tương ở Trung Quốc đã ở mức âm trong 7 tháng qua, dẫn đến nhập khẩu thấp hơn. Nhập khẩu đậu tương của Trung Quốc thấp hơn có thể ảnh hưởng đến giá đậu tương tương lai tại Chicago. Ngoài ra, nguồn cung khô đậu tương thắt chặt do tốc độ giao hàng chậm sẽ thúc đẩy giá lợn hơi tại Trung Quốc, thúc đẩy nhu cầu nuôi nhiều lợn hơn làm tăng nhu cầu về TĂCN. Tình hình cung cấp ngũ cốc khó khăn, EU đang phải đối mặt với đợt bùng phát nghiêm trọng của dịch cúm gia cầm (HPAI), khiến khoảng 50 triệu con gia cầm bị tiêu hủy. Các nhà sản xuất thịt bò và thịt lợn ở EU cũng dự kiến sẽ giảm quy mô sản xuất để đối phó với các hạn chế về môi trường ngày càng tăng, chi phí thức ăn và năng lượng cao hơn đã thắt chặt biên lợi nhuận. Trong thời gian tới giá ngô trên thị trường thế giới sẽ giữ ở mức cao do những rủi ro gia tăng và sự không chắc chắn tiếp tục xung quanh hành lang ngũ cốc ở Biển Đen. Về phía cầu, tình trạng lạm phát gia tăng ở nhiều quốc gia đã ăn mòn thu nhập trung bình thực tế của hộ gia đình, kéo theo mức giảm chi tiêu cho các nguồn protein cao cấp. Điều tương tự đã xảy ra khi Hoa Kỳ chứng kiến sự sụt giảm tiêu thụ thịt sau cuộc suy thoái năm 2008.

Đối với thị trường trong nước, 40% số doanh nghiệp và chuyên gia tham gia khảo sát của Vietnam Report nhận định triển vọng ngành TĂCN năm 2023 là tăng trưởng khả quan, tốt hơn một chút và có tốc độ tăng trưởng cao trong 5 năm tới. Theo phân loại đối tượng sử dụng, phân khúc thức ăn gia súc dự kiến sẽ có tốc độ tăng trưởng nhanh nhất với sự gia tăng trong chăn nuôi gia súc và thay đổi mô hình ăn uống trong nước. Công nghiệp hóa đã dẫn đến sự thu hẹp diện tích đất chăn thả gia súc và do đó nhu cầu về thức ăn gia súc đã tăng lên đáng kể trong những năm qua. Phân khúc TĂCN dành cho lợn được dự đoán sẽ dẫn đầu thị trường về doanh thu vào năm 2028. Về nguyên liệu, Hiệp hội Chăn nuôi gia cầm Việt Nam dự báo nhu cầu nguyên liệu TĂCN của Việt Nam sẽ đạt khoảng 28-30 triệu tấn/năm trong 5 năm tới, trị giá 12-13 tỷ USD với mức tăng trưởng trung bình 11-12%/năm; trong đó hơn nửa sản lượng nguyên liệu TĂCN (14,5-15 triệu tấn) sẽ dành cho ngành gia cầm.

Yếu tố chính thúc đẩy sự tăng trưởng của thị trường là mức tiêu thụ gia cầm và thịt gia súc của Việt Nam ngày càng tăng. Điều này đến từ mức thu nhập bình quân ngày một cải thiện, từ đó nâng cao sức mua của người dân. Thêm vào đó, sự hồi phục và phát triển của ngành du lịch và khách sạn dự kiến sẽ tiếp tục thúc đẩy sự tăng trưởng của thị trường TĂCN Việt Nam trong giai đoạn tới. Ngoài ra, tỷ lệ hộ chăn nuôi chuyển đổi từ chăn nuôi nhỏ lẻ sang chăn nuôi có tổ chức theo quy mô trang trại ngày càng tăng được kỳ vọng sẽ tiếp tục thúc đẩy cơ hội tăng trưởng trên thị trường TĂCN trong những năm tới. Tuy nhiên, cũng cần lưu ý rằng giá TĂCN thế giới vẫn còn diễn biến phức tạp do căng thẳng giữa Nga - Ukraine vẫn chưa có dấu hiệu kết thúc. Giá nguyên liệu TĂCN tiếp tục bị ảnh hưởng vì Việt Nam vẫn đang phụ thuộc nhiều vào nguồn cung nhập khẩu.

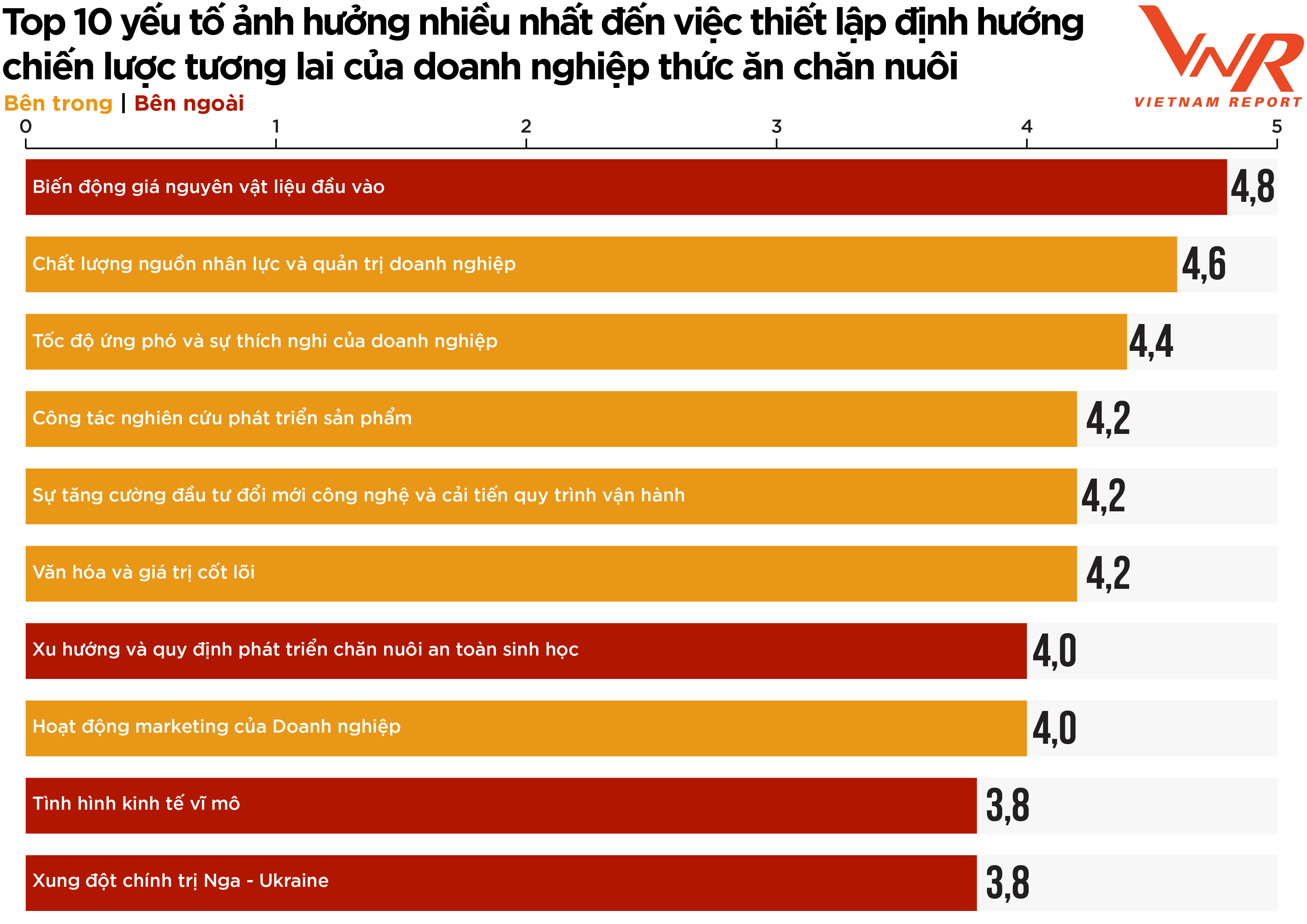

Khảo sát của Vietnam Report cho thấy, trong bối cảnh mới, các doanh nghiệp TĂCN đang nỗ lực củng cố nội lực. Các yếu tố ảnh hưởng nhiều nhất đến việc thiết lập định hướng chiến lược tương lai đến từ sức mạnh nội tại của doanh nghiệp như: Chất lượng nguồn nhân lực và quản trị doanh nghiệp; Tốc độ ứng phó và sự thích nghi của doanh nghiệp; Công tác nghiên cứu phát triển sản phẩm; Sự tăng cường đầu tư đổi mới công nghệ và cải tiến quy trình vận hành; Văn hóa và giá trị cốt lõi; và Hoạt động marketing của Doanh nghiệp.

Hình 4: Top 10 yếu tố ảnh hưởng nhiều nhất đến việc thiết lập định hướng chiến lược tương lai của doanh nghiệp TĂCN

Nguồn: Vietnam Report, Khảo sát doanh nghiệp ngành TĂCN, tháng 10-11/2022

Đánh giá hoạt động truyền thông của doanh nghiệp thức ăn chăn nuôi

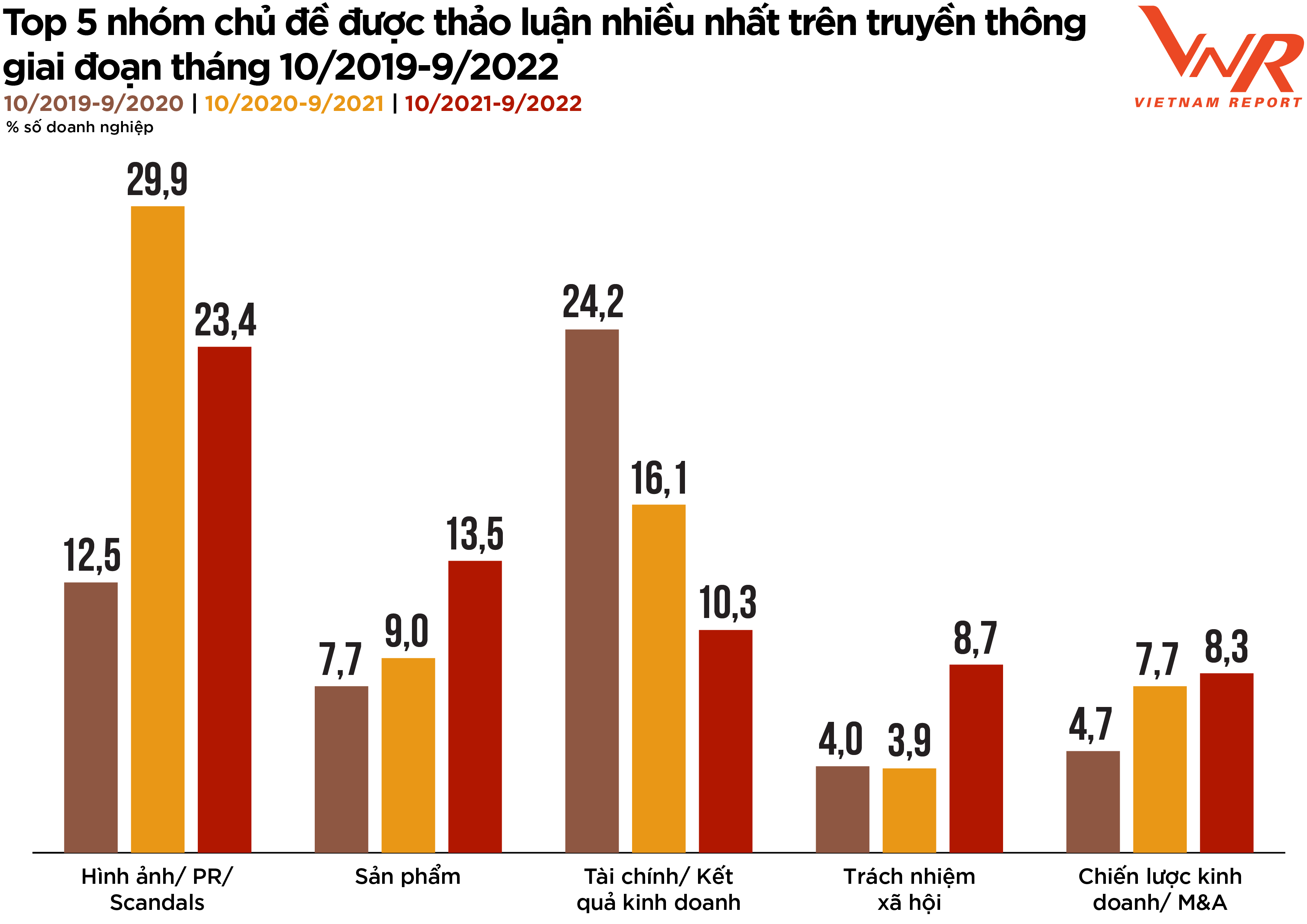

Theo kết quả phân tích truyền thông nhóm các chủ đề Hình ảnh/PR/Scandals, Sản phẩm, Tài chính/Kết quả kinh doanh, Trách nhiệm xã hội, Chiến lược kinh doanh/ M&A được xuất hiện nhiều nhất. Mặc dù có sự giảm nhẹ nhưng nhóm chủ đề Hình ảnh/PR/Scandals vẫn luôn là nhóm có tần suất xuất hiện nhiều nhất trong hai năm trở lại đây. Trong khi đó các nhóm chủ đề như Sản phẩm, Trách nhiệm xã hội, Chiến lược kinh doanh/ M&A đều có xu hướng gia tăng tần suất so với kết quả nghiên cứu năm 2020 và 2021. Điều này cho thấy đại dịch COVID-19 đã buộc các doanh nghiệp ngành thức ăn chăn nuôi củng cố lại thương hiệu thông qua việc đẩy mạnh hình ảnh truyền thông, tập trung đầu tư nghiên cứu nâng cao năng suất chất lượng sản phẩm, bên cạnh đó phải luôn song hành với trách nhiệm xã hội.

Hình 5: Top 5 nhóm chủ đề được thảo luận nhiều nhất trên truyền thông giai đoạn tháng 10/2019-9/2022

Nguồn: Vietnam Report, Dữ liệu Media Coding các doanh nghiệp ngành thức ăn chăn nuôi từ tháng 10/2019-9/2022

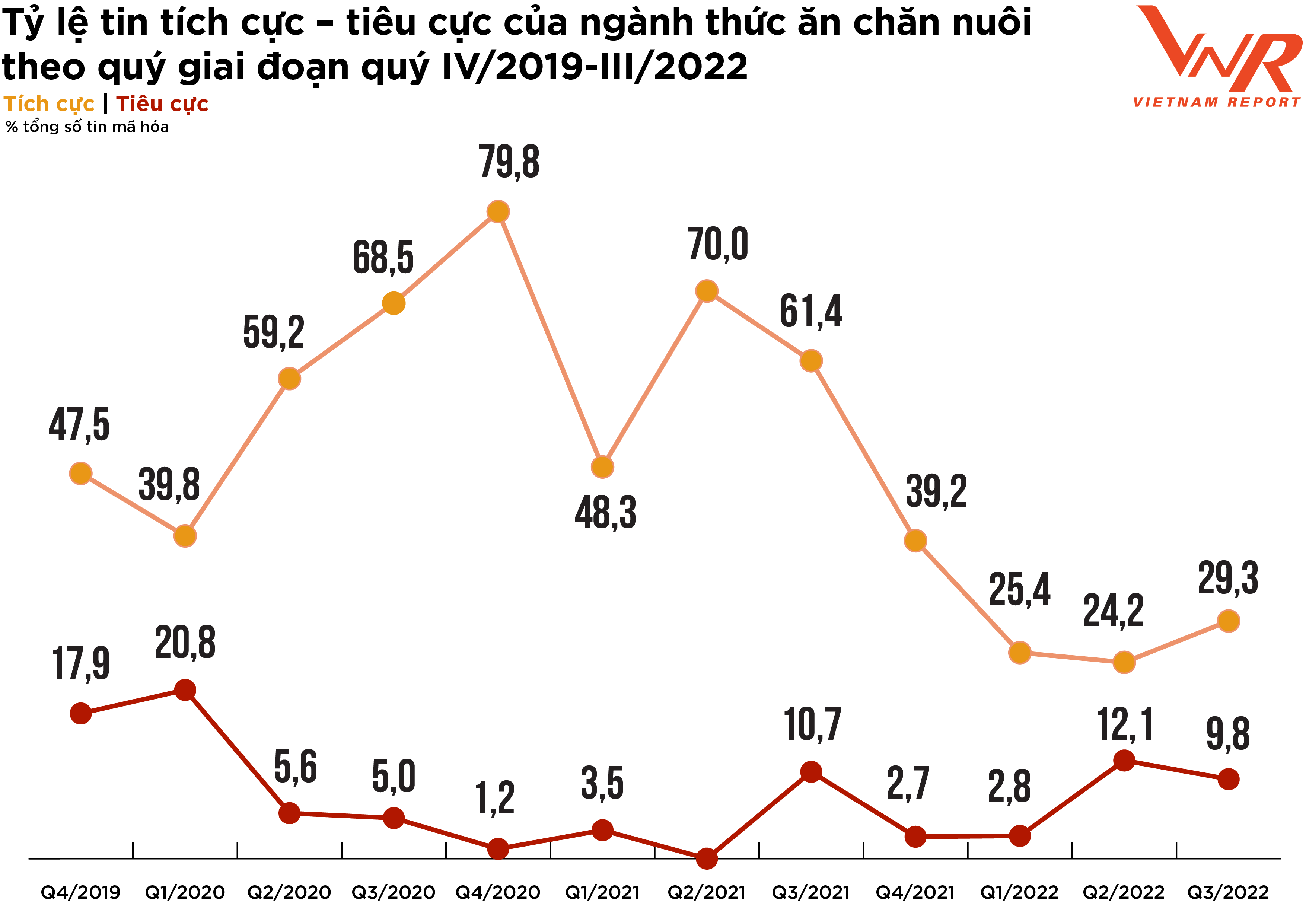

Xét về tỷ lệ tin tích cực và tin tiêu cực theo quý từ quý IV/2019 đến quý III/2022 tỷ lệ tin tích cực có xu hướng biến động qua các quý với sự gia tăng mạnh trong quý IV/2020 và quý II/2021 đến từ việc các doanh nghiệp TĂCN tập trung đầu tư, mở rộng hợp tác chiến lược, những hoạt động chung tay cùng Chính phủ phòng chống dịch COVID-19. Trong khi đó tỷ lệ tin tiêu cực có xu hướng ổn định duy chỉ có các quý IV/2010 và quý I/2020 là cao so với mặt bằng chung, điều này là do các doanh nghiệp bị ảnh hưởng bởi dịch bệnh COVID-19 và dịch tả Châu Phi.

Hình 6: Tỷ lệ tin tích cực – tiêu cực của ngành thức ăn chăn nuôi theo quý giai đoạn quý IV/2019-III/2022

Vietnam Report, Dữ liệu Media Coding các doanh nghiệp ngành thức ăn chăn nuôi từ tháng 10/2019-9/2022

Về chất lượng thông tin, doanh nghiệp được đánh giá là "an toàn" khi đạt tỷ lệ chênh lệch thông tin tích cực và tiêu cực so với tổng lượng thông tin được mã hóa ở mức 10%, tuy nhiên ngưỡng “tốt nhất” là trên 20%. Với tỷ lệ tin tích cực có xu hướng thấp hơn so với giai đoạn của những năm trước, nên dễ hiểu tỷ lệ số doanh nghiệp đạt ngưỡng 20% năm 2022 chỉ là 54,6% thấp hơn nhiều so với con số đạt được năm 2021 và 2020 lần lượt là 78,6% và 66,7%.

Thế giới đang dần chuyển sang một trạng thái mới – một chu kỳ kinh tế mới. Trong giai đoạn giao thời với nhiều biến động, cộng đồng doanh nghiệp phải đối mặt với khó khăn chồng khó khăn từ những hệ lụy của đại dịch cho tới cuộc xung đột Nga - Ukraine, giá năng lượng và thực phẩm tăng, lạm phát leo thang và lãi suất tăng mạnh… Tuy nhiên đây cũng chính là thời điểm diễn ra làn sóng đổi mới mạnh mẽ chưa từng có trong hoạt động của hầu khắp các lĩnh vực kinh tế, trong đó có ngành TĂCN… Một trong số những ưu tiêu hàng đầu về đổi mới trong chiến lược phát triển của ngành chăn nuôi Việt Nam chính là gia tăng nguồn cung nguyên liệu trong nước và thúc đẩy chuyển đổi số, bắt kịp công nghệ tiên tiến từ doanh nghiệp lớn nước ngoài nhằm nâng cao năng lực cạnh tranh, từng bước nâng tầm thương hiệu Việt trong chuỗi giá trị thế giới.

|

Bảng xếp hạng Top 10 Công ty Thức ăn chăn nuôi uy tín năm 2022 là kết quả nghiên cứu độc lập và khách quan của Vietnam Report được công bố thường niên từ năm 2020, dựa trên phương pháp Media Coding (mã hóa dữ liệu báo chí) trên truyền thông đã được Vietnam Report và các đối tác ứng dụng từ năm 2012, kết hợp nghiên cứu chuyên sâu các ngành trọng điểm, có tiềm năng tăng trưởng cao như: Bất động sản, Xây dựng, Công nghệ, Ngân hàng, Bảo hiểm, Thực phẩm – Đồ uống, Bán lẻ... Phương pháp nghiên cứu phân tích truyền thông để đánh giá uy tín của các công ty dựa trên học thuyết Agenda Setting về sự ảnh hưởng, tác động của truyền thông đại chúng đến cộng đồng và xã hội được 2 giáo sư Maxwell McCombs và Donald L. Shaw chính thức công bố vào năm 1968, được Vietnam Report và các đối tác hiện thực hóa và áp dụng. Theo đó, Vietnam Report đã sử dụng phương pháp Branch Coding (đánh giá hình ảnh của công ty trên truyền thông) để tiến hành phân tích uy tín của doanh nghiệp dược tại Việt Nam. Vietnam Report tiến hành mã hóa (coding) các bài báo viết về các doanh nghiệp thức ăn chăn nuôi được đăng tải trên các đầu báo, kênh có ảnh hưởng tại Việt Nam trong thời gian từ tháng 10/2021 đến tháng 9/2022, đánh giá theo ở cấp độ câu chuyện (story – level) về 24 khía cạnh hoạt động cụ thể của các công ty từ sản phẩm, kết quả kinh doanh, thị trường... tới các hoạt động và uy tín của lãnh đạo công ty. Các thông tin được lựa chọn để mã hóa (coding) dựa trên 2 nguyên tắc cơ bản: Tên công ty xuất hiện ngay trên tiêu đề của bài báo, hoặc tin tức về công ty được đề cập tối thiểu chiếm 5 dòng trong bài báo, đây được gọi là ngưỡng nhận thức – khi thông tin được đánh giá là có giá trị phân tích. Các thông tin được đánh giá ở các cấp độ: 0: Trung lập; 1: Tích cực; 2: Khá tích cực; 3: Không rõ ràng; 4: Khá tiêu cực; 5: Tiêu cực. Tuy nhiên, thống kê lại, nhóm nghiên cứu đưa ra 3 cấp bậc để đánh giá cuối cùng, bao gồm: Trung lập (gồm 0 và 3), tích cực (1 và 2), và tiêu cực (4 và 5). Những nhận định trong thông cáo mang tính tổng quát và tham khảo cho các doanh nghiệp, đối tác; không phải nhận định cá nhân và không phục vụ mục đích hay nhu cầu của bất cứ nhà đầu tư cụ thể nào. Do đó, các bên liên quan nên cân nhắc kỹ tính phù hợp của các thông tin trên trước khi sử dụng để đưa ra quyết định đầu tư và hoàn toàn chịu trách nhiệm trong việc sử dụng các thông tin đó. Lễ công bố chính thức bảng xếp hạng và tôn vinh Top 10 Công ty Thức ăn chăn nuôi uy tín năm 2022 được tổ chức vào tháng 01 năm 2023 tại TP. Hà Nội. Mọi chi tiết xin vui lòng truy cập website của Ban Tổ chức: https://toptenvietnam.vn/. |

||

Vietnam Report