Top 10 Công ty uy tín ngành Thực phẩm - Đồ uống năm 2024

Ngày 17/09/2024, Công ty cổ phần Báo cáo Đánh giá Việt Nam (Vietnam Report) chính thức công bố Top 10 Công ty uy tín ngành Thực phẩm - Đồ uống năm 2024.

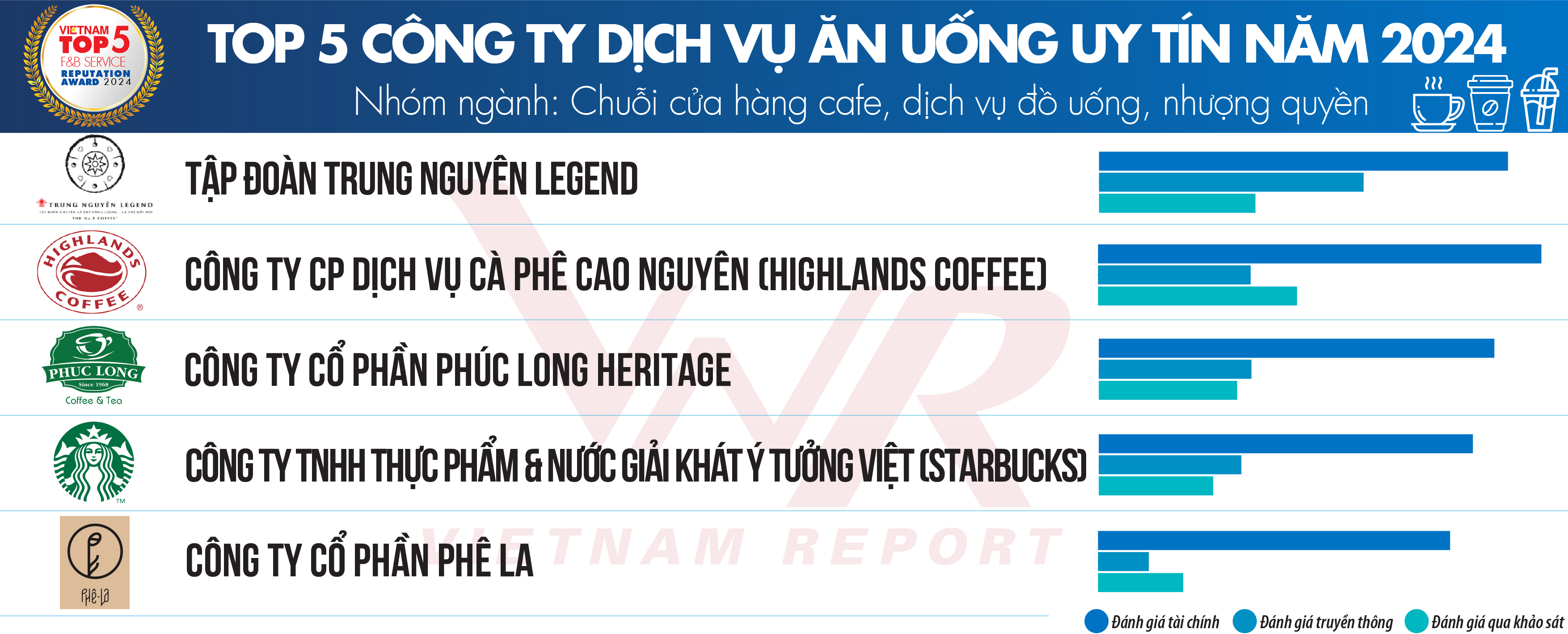

Top 10 Công ty uy tín ngành Thực phẩm - Đồ uống năm 2024 được xây dựng dựa trên các nguyên tắc khoa học và khách quan. Các công ty được đánh giá, xếp hạng dựa trên 3 tiêu chí chính: (1) Năng lực tài chính thể hiện trên báo cáo tài chính năm gần nhất (2) Uy tín truyền thông được đánh giá bằng phương pháp Media Coding (mã hóa các bài viết về công ty trên các kênh truyền thông có ảnh hưởng); (3) Khảo sát đối tượng nghiên cứu và các bên liên quan được thực hiện trong tháng 08/2024.

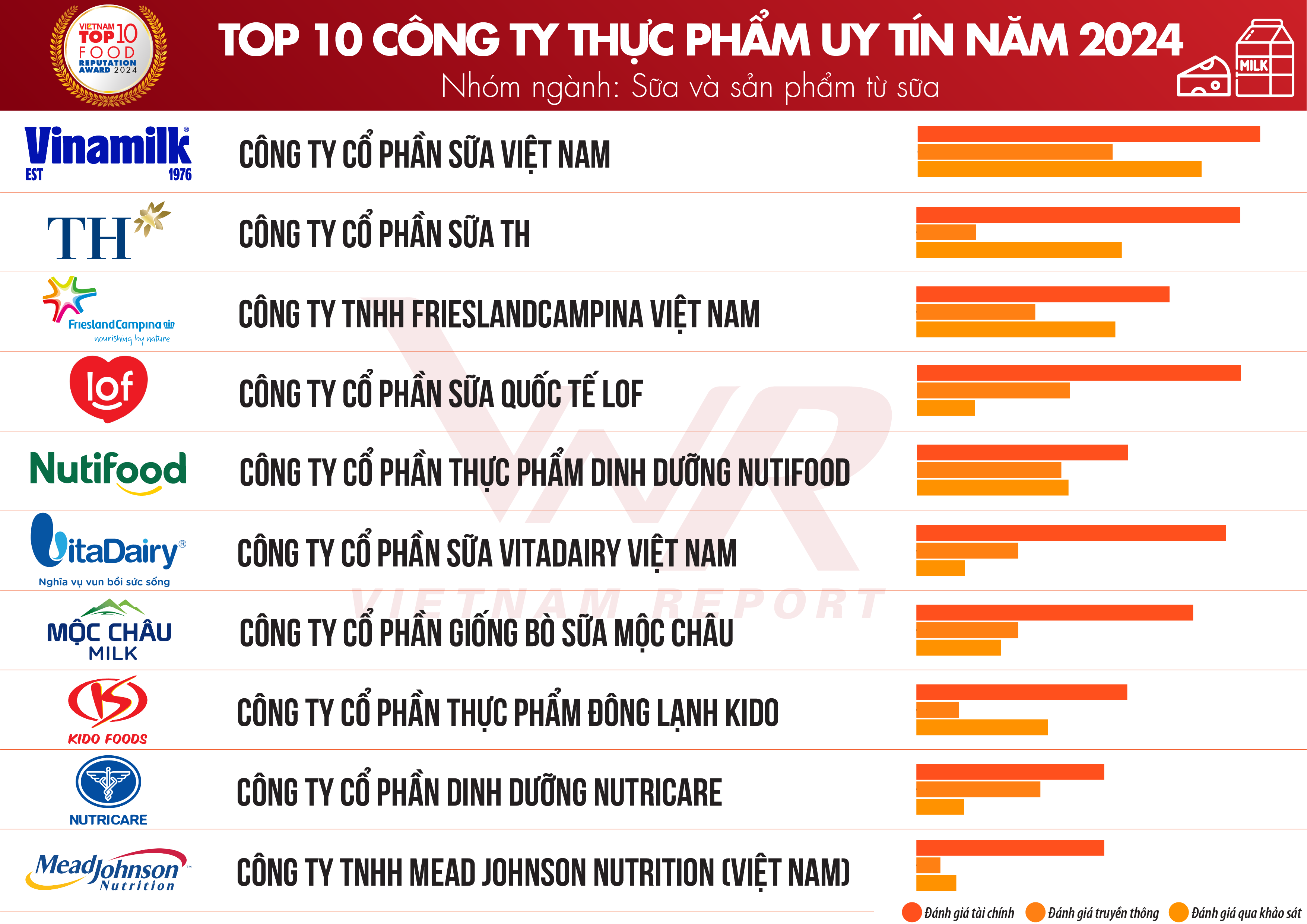

Danh sách 1: Top 10 Công ty Thực phẩm uy tín năm 2024 - Nhóm ngành: Sữa và sản phẩm từ sữa

Nguồn: Vietnam Report

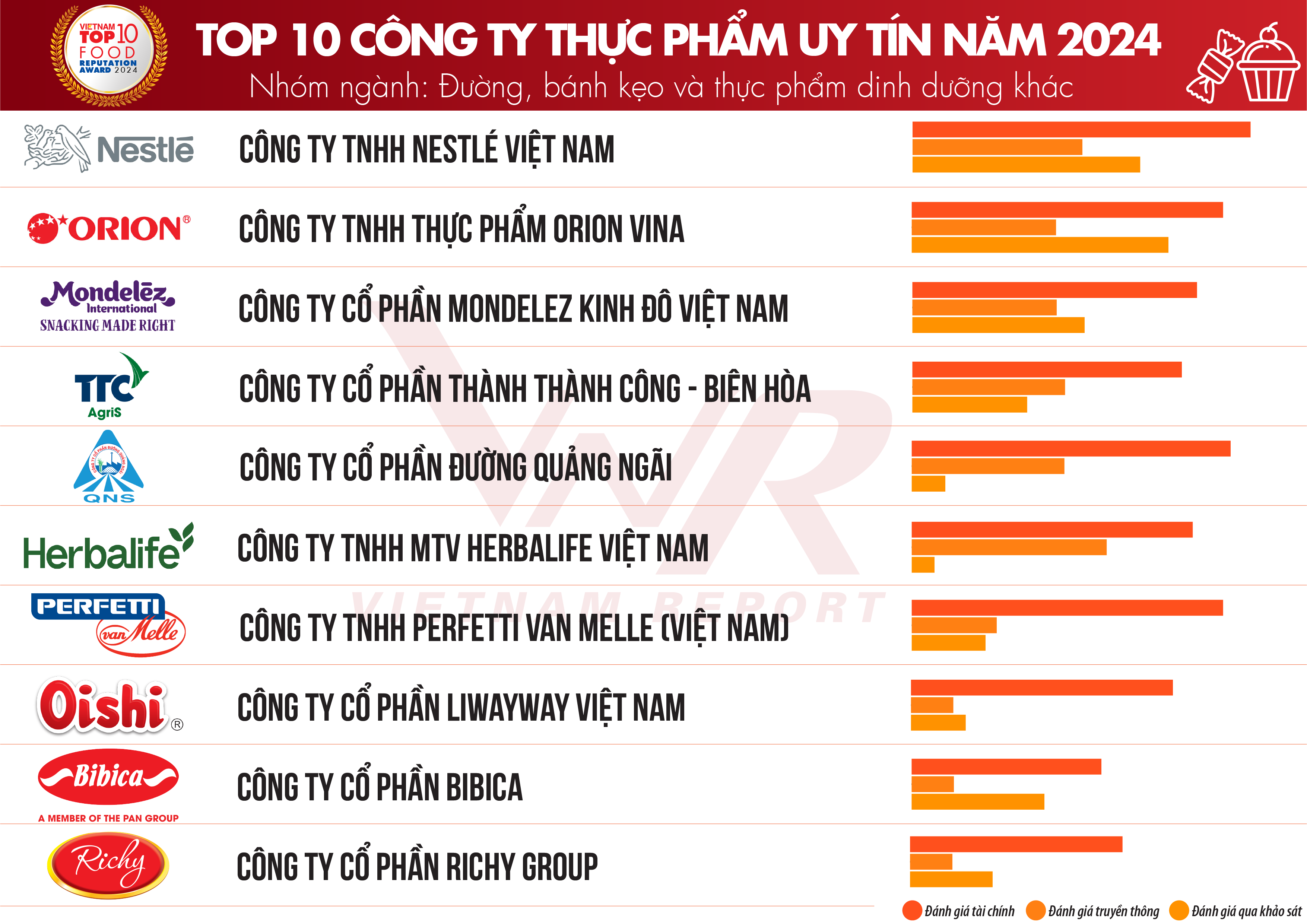

Danh sách 2: Top 10 Công ty Thực phẩm uy tín năm 2024 - Nhóm ngành: Đường, bánh kẹo và sản phẩm dinh dưỡng

Nguồn: Vietnam Report

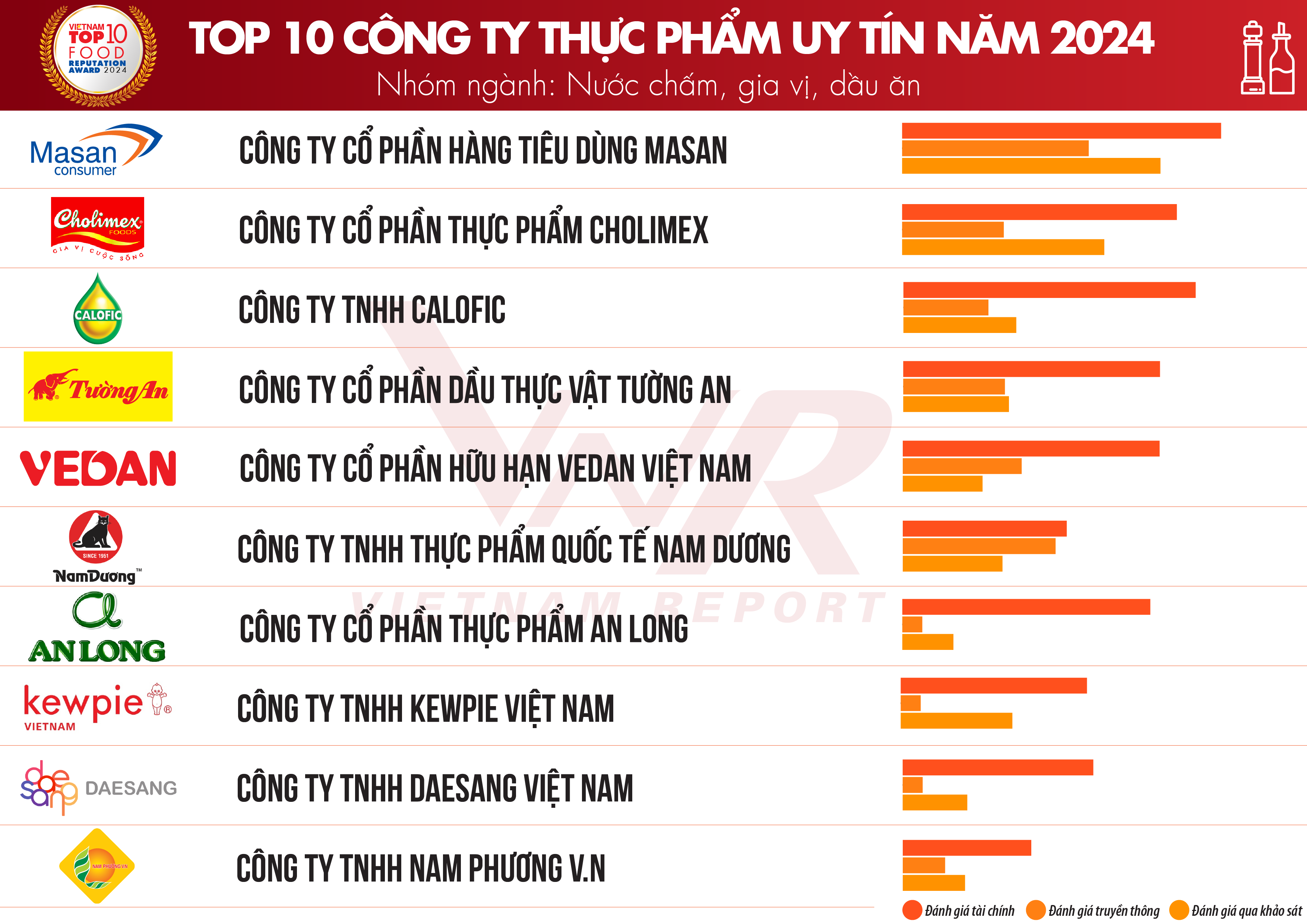

Danh sách 3: Top 10 Công ty Thực phẩm uy tín năm 2024 - Nhóm ngành: Nước chấm, gia vị, dầu ăn

Nguồn: Vietnam Report

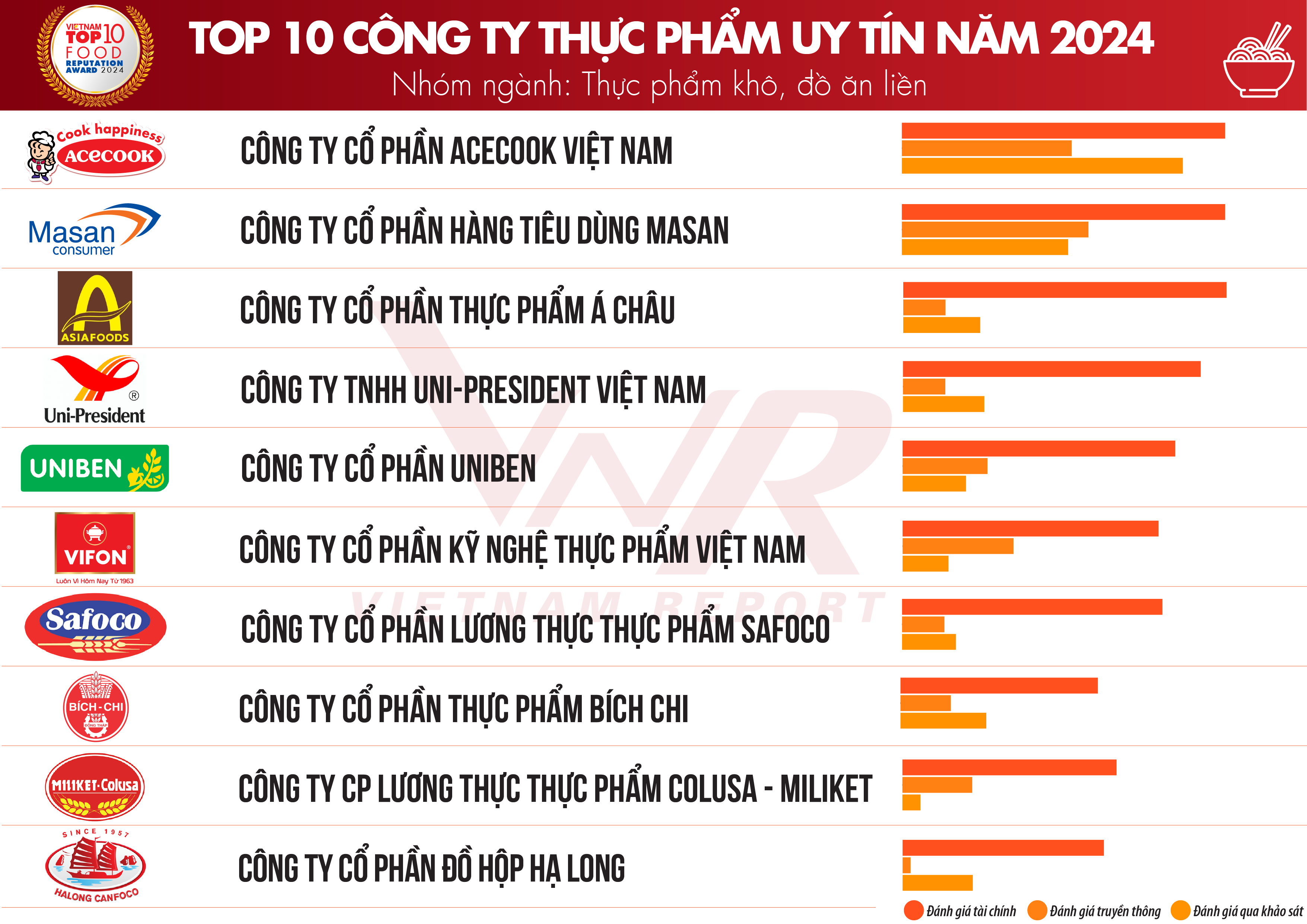

Danh sách 4: Top 10 Công ty Thực phẩm uy tín năm 2024 - Nhóm ngành: Thực phẩm khô, đồ ăn liền

Nguồn: Vietnam Report

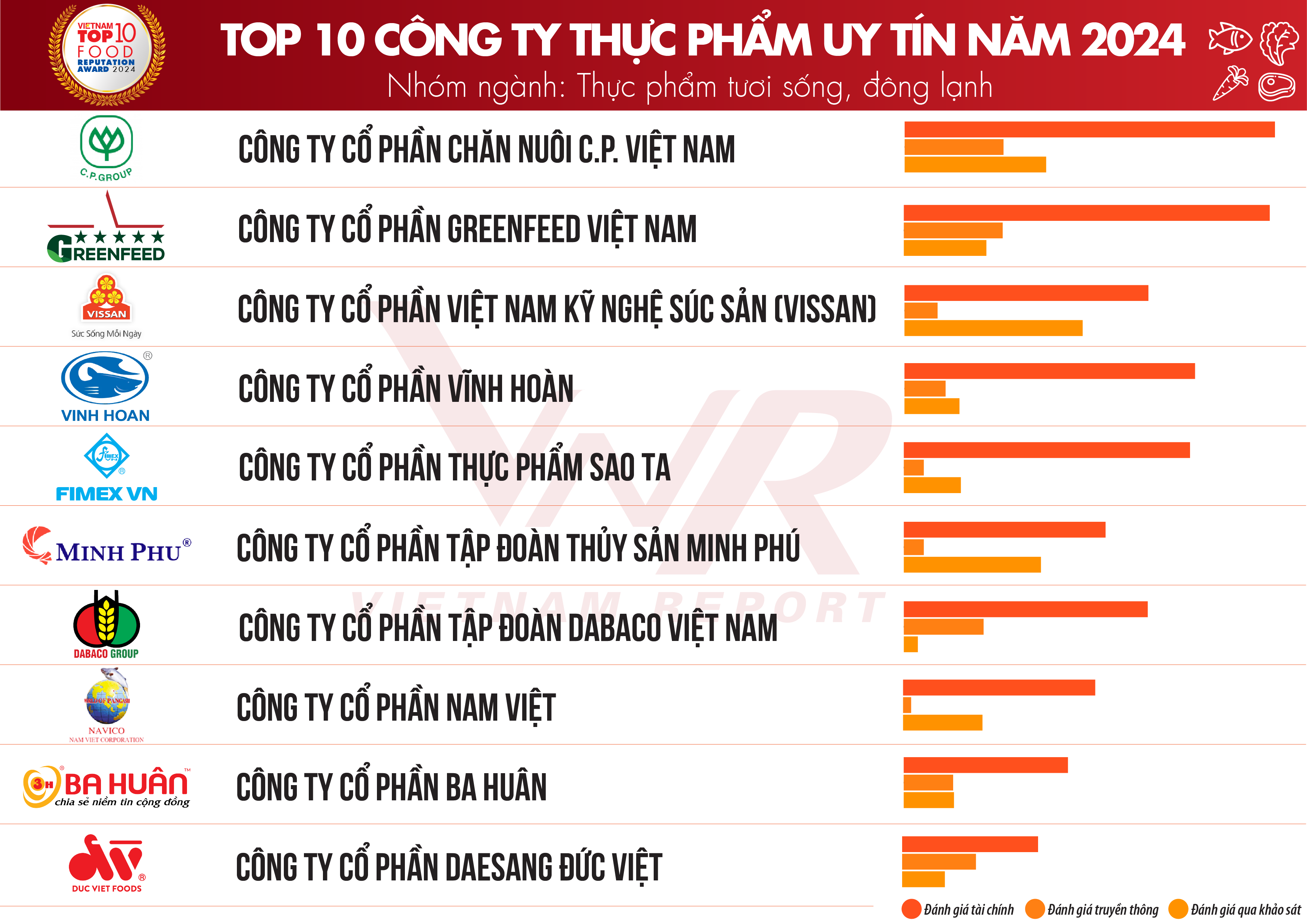

Danh sách 5: Top 10 Công ty Thực phẩm uy tín năm 2024 - Nhóm ngành: Thực phẩm tươi, đông lạnh

Nguồn: Vietnam Report

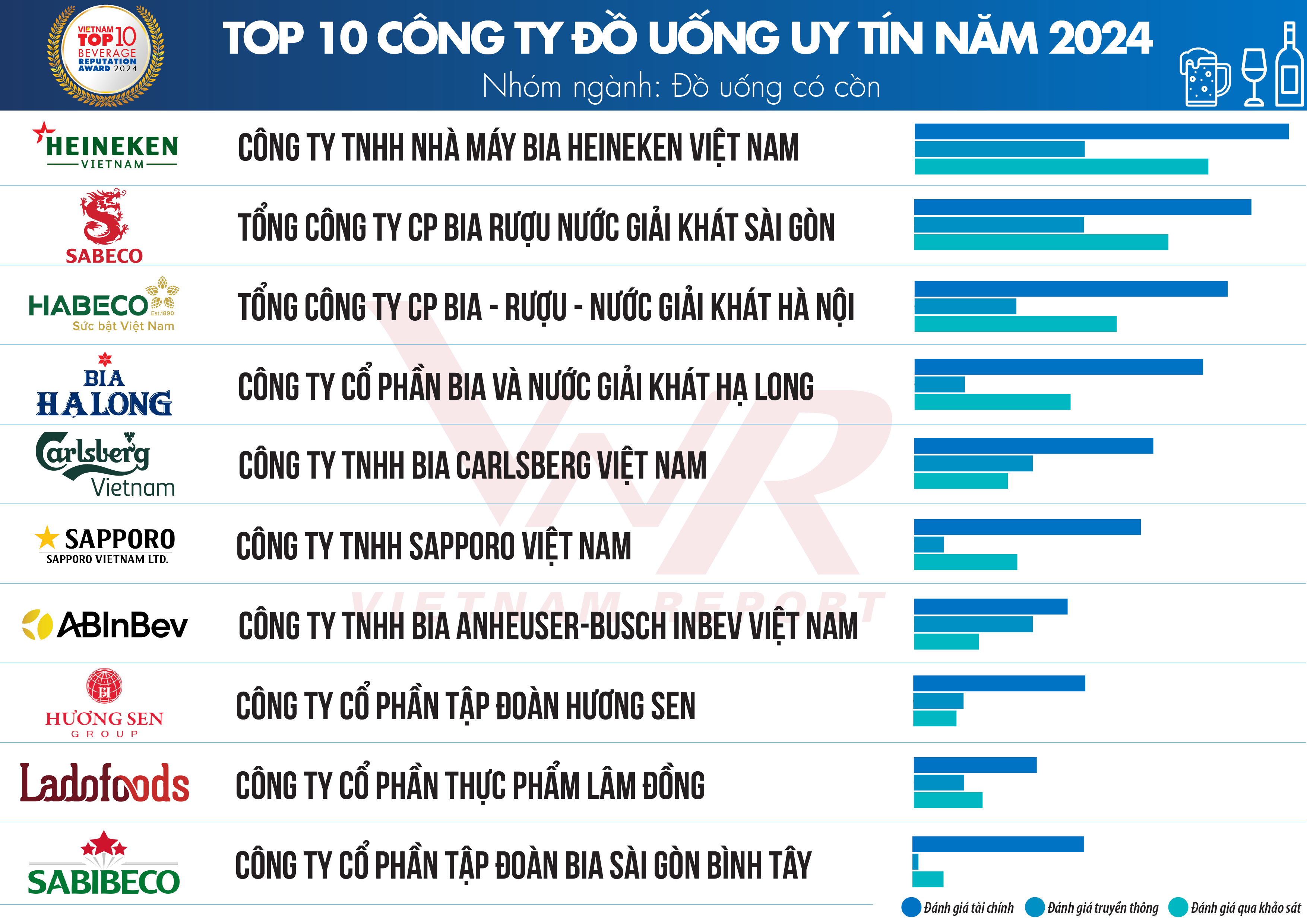

Danh sách 6: Top 10 Công ty Đồ uống uy tín năm 2024 - Nhóm ngành: Đồ uống có cồn

Nguồn: Vietnam Report

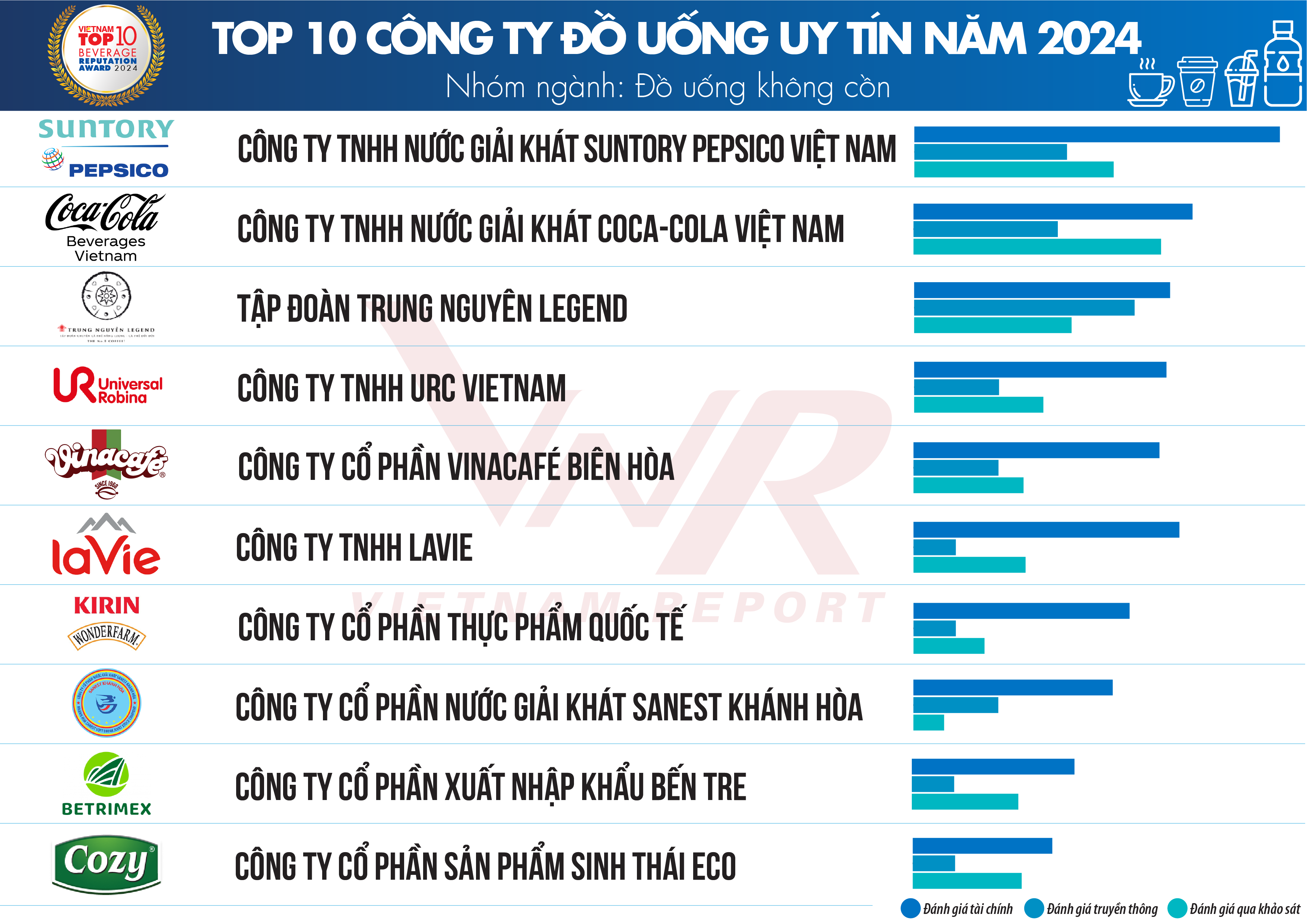

Danh sách 7: Top 10 Công ty Đồ uống uy tín năm 2024 - Nhóm ngành: Đồ uống không cồn

Nguồn: Vietnam Report

Danh sách 8: Top 5 Công ty Dịch vụ ăn uống uy tín năm 2024 - Nhóm ngành: Chuỗi nhà hàng, dịch vụ đồ ăn, nhượng quyền

Nguồn: Vietnam Report

Danh sách 9: Top 5 Công ty Dịch vụ ăn uống uy tín năm 2024 - Nhóm ngành: Chuỗi cửa hàng café, dịch vụ đồ uống, nhượng quyền

Nguồn: Vietnam Report

Tổng quan về hoạt động kinh doanh của doanh nghiệp ngành Thực phẩm - Đồ uống

Năm 2023 được xem là một năm đầy biến động khi tình hình thế giới vẫn tiếp tục diễn biến phức tạp khó lường. Xung đột Nga - Ukraine chưa có hồi kết, lại xuất hiện xung đột giữa Hamas – Israel tại Trung Đông làm cho bức tranh kinh tế thế giới càng chìm sâu vào khủng hoảng, lạm phát. Giá cả đầu vào tăng cao, ảnh hưởng lớn đến nền kinh tế nước ta do nguồn nguyên liệu đầu vào phục vụ sản xuất gặp nhiều khó khăn, gây đứt gãy chuỗi cung ứng.

Trong bối cảnh đầy biến động này, ngành Thực phẩm - Đồ uống (F&B) Việt Nam cũng không nằm ngoài vòng ảnh hưởng. Sự gia tăng chi phí nguyên liệu đầu vào do khủng hoảng chuỗi cung ứng toàn cầu đã đặt nhiều áp lực lên các doanh nghiệp trong ngành. Nguồn cung ứng nguyên liệu từ nước ngoài trở nên khó khăn, làm tăng chi phí sản xuất, từ đó ảnh hưởng đến giá cả hàng hóa và biên lợi nhuận. Tuy nhiên, đứng trước những thách thức và rào cản trên, các doanh nghiệp F&B Việt Nam vẫn kiên cường đối mặt với thách thức, tìm cách điều chỉnh chiến lược, tối ưu hóa quy trình sản xuất và tìm kiếm các giải pháp thay thế nhằm giảm thiểu tác động từ ngoại cảnh. Những nỗ lực này không chỉ giúp các doanh nghiệp vượt qua giai đoạn khó khăn, mà còn tạo đà cho sự tăng trưởng trong năm 2023.

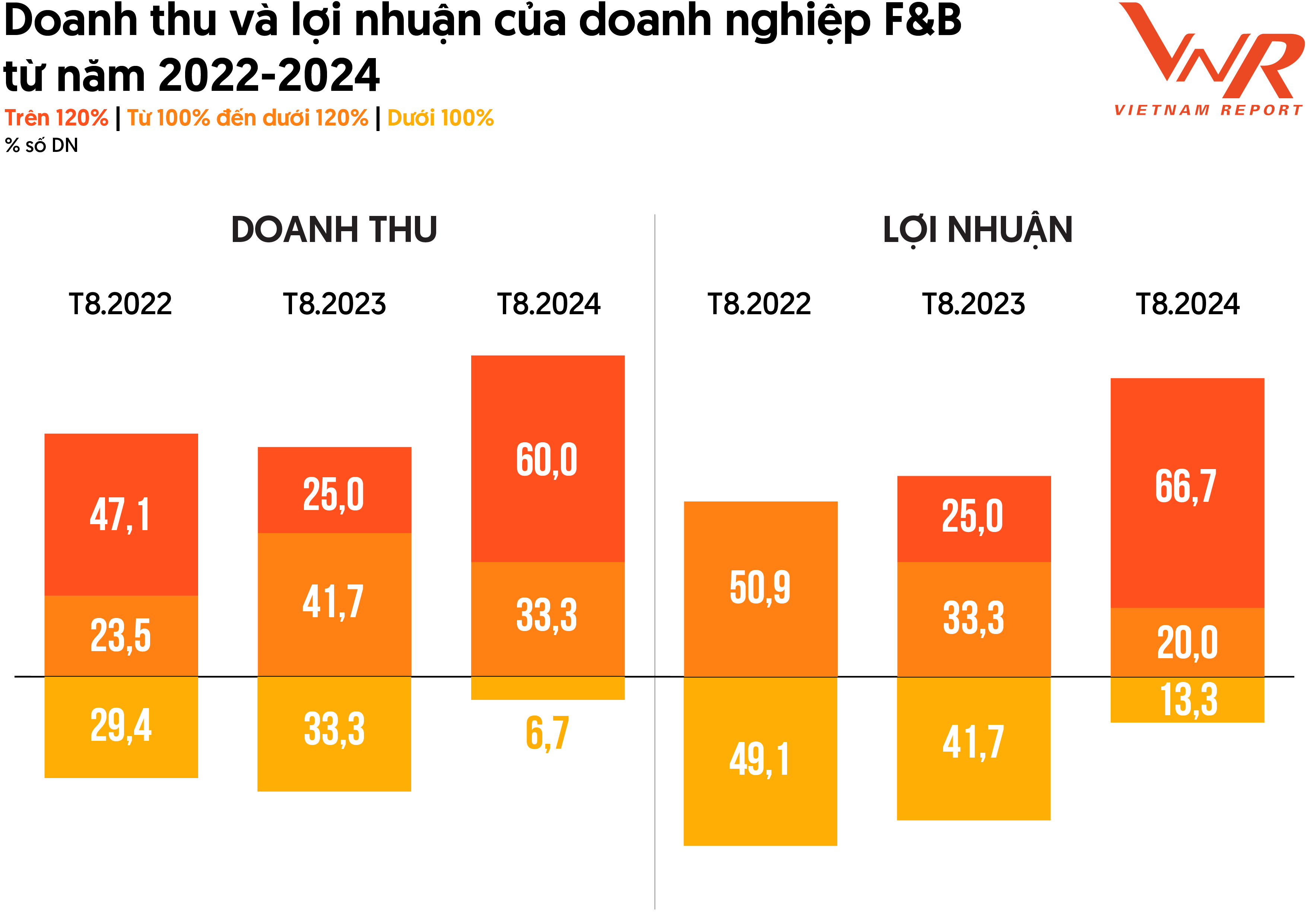

Hình 1: Đánh giá doanh thu và lợi nhuận của doanh nghiệp F&B so với cùng kỳ năm trước

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp F&B, tháng 08/2022- 08/2024

Theo khảo sát của Vietnam Report, năm 2023, nhiều doanh nghiệp đã đạt được kết quả tích cực với doanh thu và lợi nhuận tăng trưởng ấn tượng. Tỷ lệ doanh nghiệp ghi nhận tăng trưởng doanh thu tăng mạnh từ 66,7% lên 93,3%. Đặc biệt, tỷ lệ doanh nghiệp ghi nhận tăng lợi nhuận đạt tới 86,7%, vượt qua cả tỷ lệ của năm 2022.

Theo số liệu của Statista, thị trường thực phẩm Việt Nam trong năm 2023 đạt mức 96,47 tỷ USD, tăng 9% so với năm 2022. Trong đó, phân khúc bánh kẹo và đồ ăn nhẹ chiếm tỉ trọng lớn nhất là 14,6%, với khối lượng thị trường đạt khoảng 14,13 tỷ USD trong năm 2023. Xét trên phân khúc đồ uống, doanh thu thị trường đồ uống Việt Nam trong năm 2023 đạt mức 27,121 tỷ USD, trong đó, phân khúc đồ uống không cồn đóng góp tỷ trọng cao nhất ở mức 37,7%, cũng là phân khúc có tốc độ tăng trưởng cao nhất.

Năm 2023 được coi là một năm đầy thách thức đối với ngành F&B Việt Nam khi chịu nhiều tác động từ tình hình kinh tế vĩ mô. Tuy nhiên, thị trường vẫn phát đi những tín hiệu tích cực cho thấy sức hấp dẫn và tiềm năng phát triển mạnh mẽ. Mặc dù gặp nhiều khó khăn, các doanh nghiệp F&B tại Việt Nam vẫn chứng tỏ khả năng thích ứng và vươn lên trước những biến động từ môi trường bên ngoài.

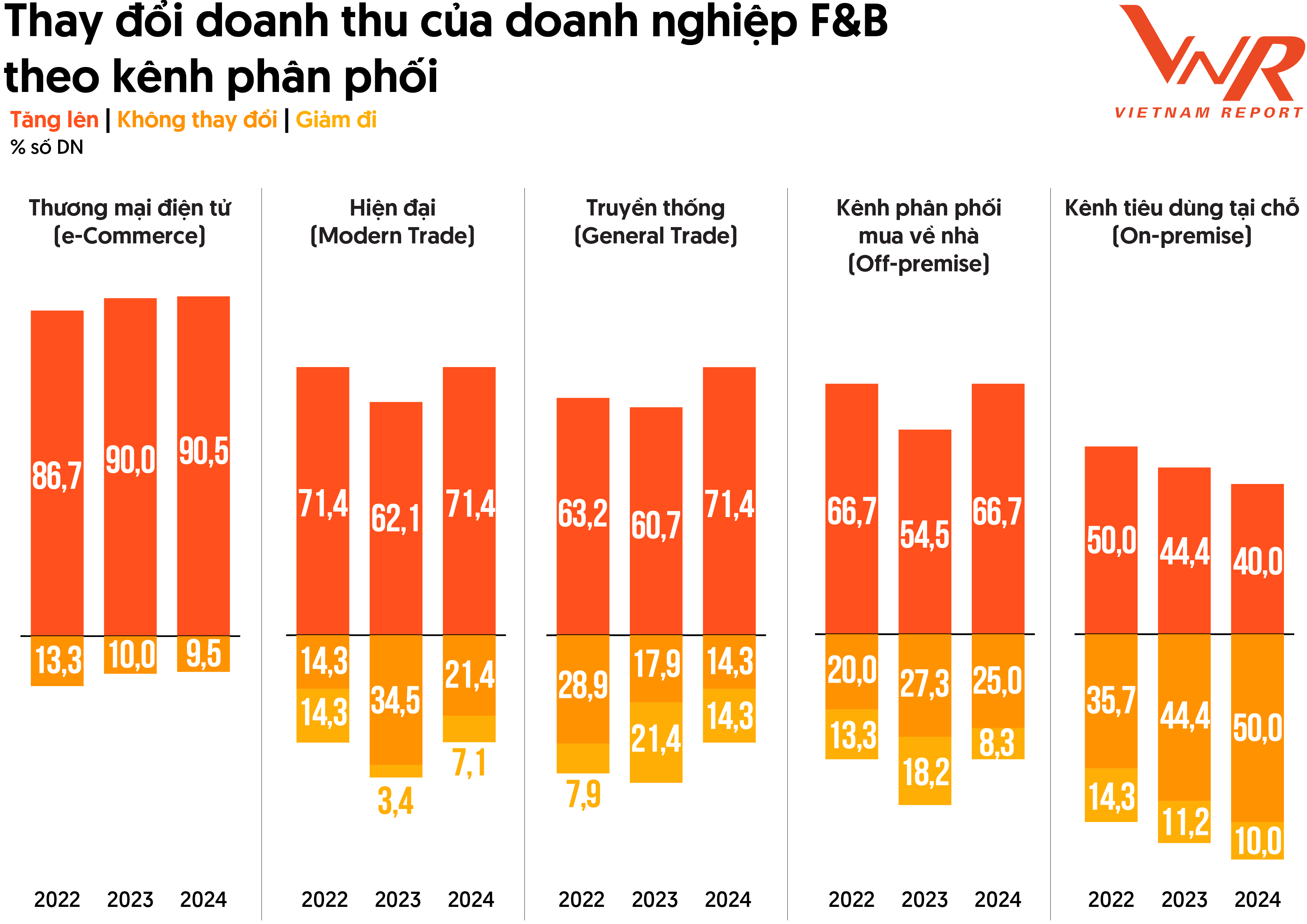

Hình 2: Thay đổi doanh thu của doanh nghiệp F&B theo kênh phân phối

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp F&B, tháng 08/2022-08/2024

Bước sang năm 2024, doanh nghiệp F&B duy trì được nhịp tăng trưởng về doanh thu trên hầu hết các kênh phân phối, ngoại trừ kênh tiêu dùng tại chỗ (On-premise) ghi nhận tỷ lệ doanh nghiệp tăng doanh thu giảm nhẹ (-4,4%). Đáng chú ý, kênh thương mại điện tử (e-Commerce) vẫn thể hiện sự tăng trưởng tương đối ổn định so với mặt bằng chung và là kênh duy nhất không ghi nhận tỷ lệ sụt giảm doanh thu khi có tới 90,5% doanh nghiệp có doanh thu từ kênh này tăng so với cùng kỳ năm trước.

Ngành F&B Việt Nam năm 2024 tiếp tục tăng trưởng với xu hướng mới

Năm 2024, nền kinh tế Việt Nam được dự báo có những tín hiệu phục hồi khả quan với mức tăng trưởng ước đạt 5,5%, theo kỳ vọng của 37,5% doanh nghiệp tham gia khảo sát của Vietnam Report. Khi kinh tế chung tăng trưởng ổn định, các ngành công nghiệp và lĩnh vực khác, bao gồm ngành F&B, cũng được kỳ vọng sẽ phát triển tích cực. Một môi trường kinh doanh ổn định, thuận lợi có thể mang lại nhiều cơ hội cho các doanh nghiệp F&B, tạo điều kiện thúc đẩy quá trình mở rộng quy mô, cải tiến sản phẩm và tăng cường sức cạnh tranh trên cả thị trường nội địa và quốc tế.

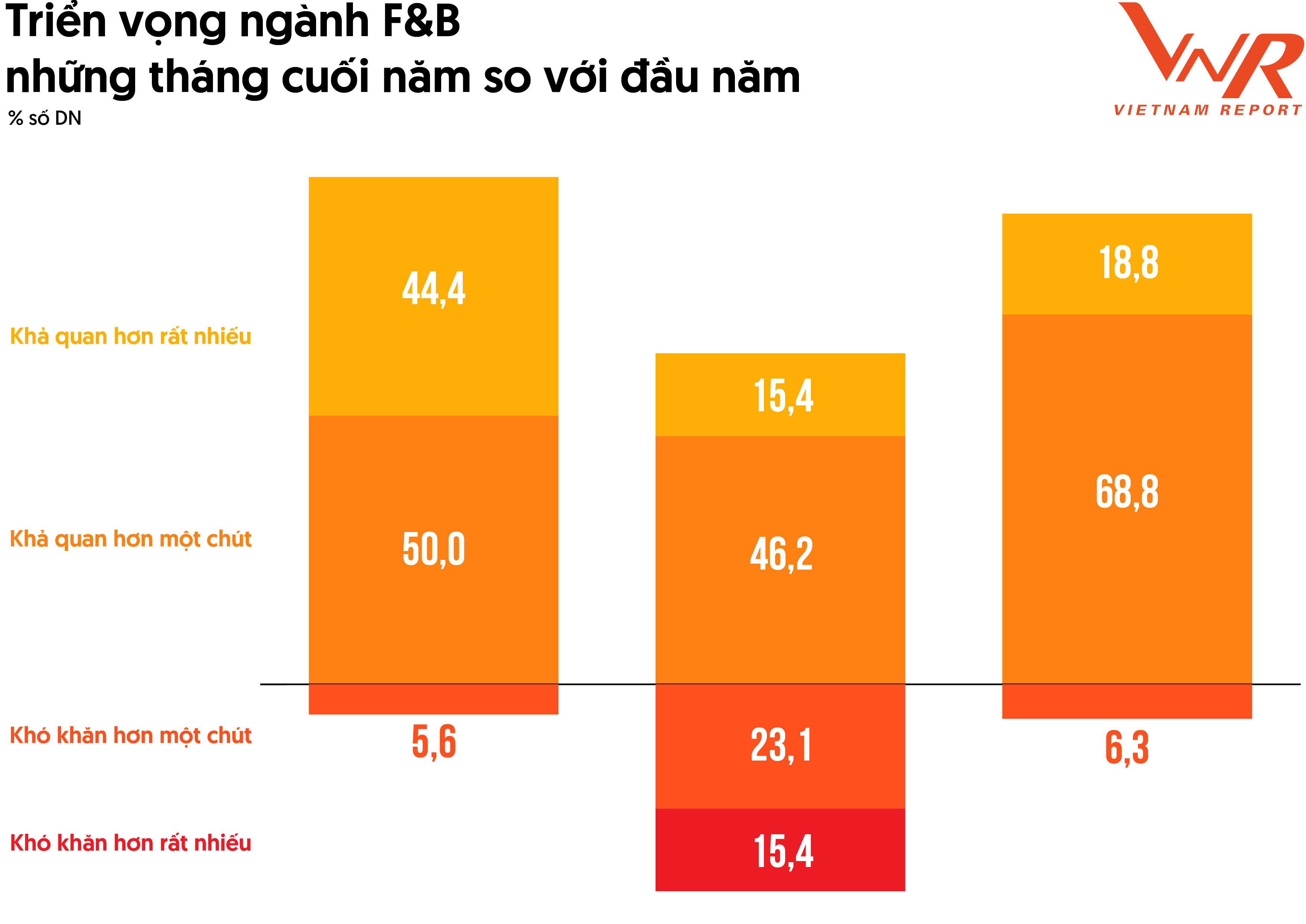

Theo khảo sát của Vietnam Report từ tháng 7 - 8/2024, 62,5% doanh nghiệp kỳ vọng ngành F&B sẽ tăng trưởng từ 5-10% trong năm nay. Điều đáng chú ý là sự lạc quan của các doanh nghiệp về triển vọng của thị trường F&B tăng mạnh, với tỷ lệ tăng từ 61,6% lên 87,6%. Sự lạc quan này là hoàn toàn hợp lý khi các số liệu từ Bộ Công Thương dự báo doanh thu ngành F&B sẽ tăng trưởng 10,92% vào năm 2024, đạt hơn 720.000 tỷ đồng. Thị trường xuất khẩu thực phẩm cũng ghi nhận những tín hiệu tích cực với nhiều nhóm ngành xuất khẩu như thủy sản, rau quả, cà phê, gạo và hạt điều đã ghi nhận tổng kim ngạch xuất khẩu vượt 2 tỷ USD trong 8 tháng đầu năm 2024.

Hình 3: Triển vọng ngành F&B những tháng cuối năm so với đầu năm

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp F&B, tháng 08/2022-08/2024

Tín hiệu lạc quan về sự cải thiện của ngành F&B trong thời gian tới còn đến từ tình hình tài chính của người tiêu dùng. Khảo sát người tiêu dùng ngành F&B năm 2024 của Vietnam Report cho thấy có tới 52,7% người tiêu dùng cho rằng thu nhập của họ sẽ cải thiện một chút và 21,8% cải thiện rất nhiều trong 12 tháng tới. Thêm vào đó, Nghị định 74/2024 NĐ-CP quy định mức lương tối thiểu vùng có hiệu lực từ tháng 7/2024 sẽ tiếp tục đóng góp cho sự tăng trưởng của ngành F&B trong thời gian tới khi bước vào mùa chi tiêu cuối năm.

Khó khăn của doanh nghiệp ngành Thực phẩm - Đồ uống

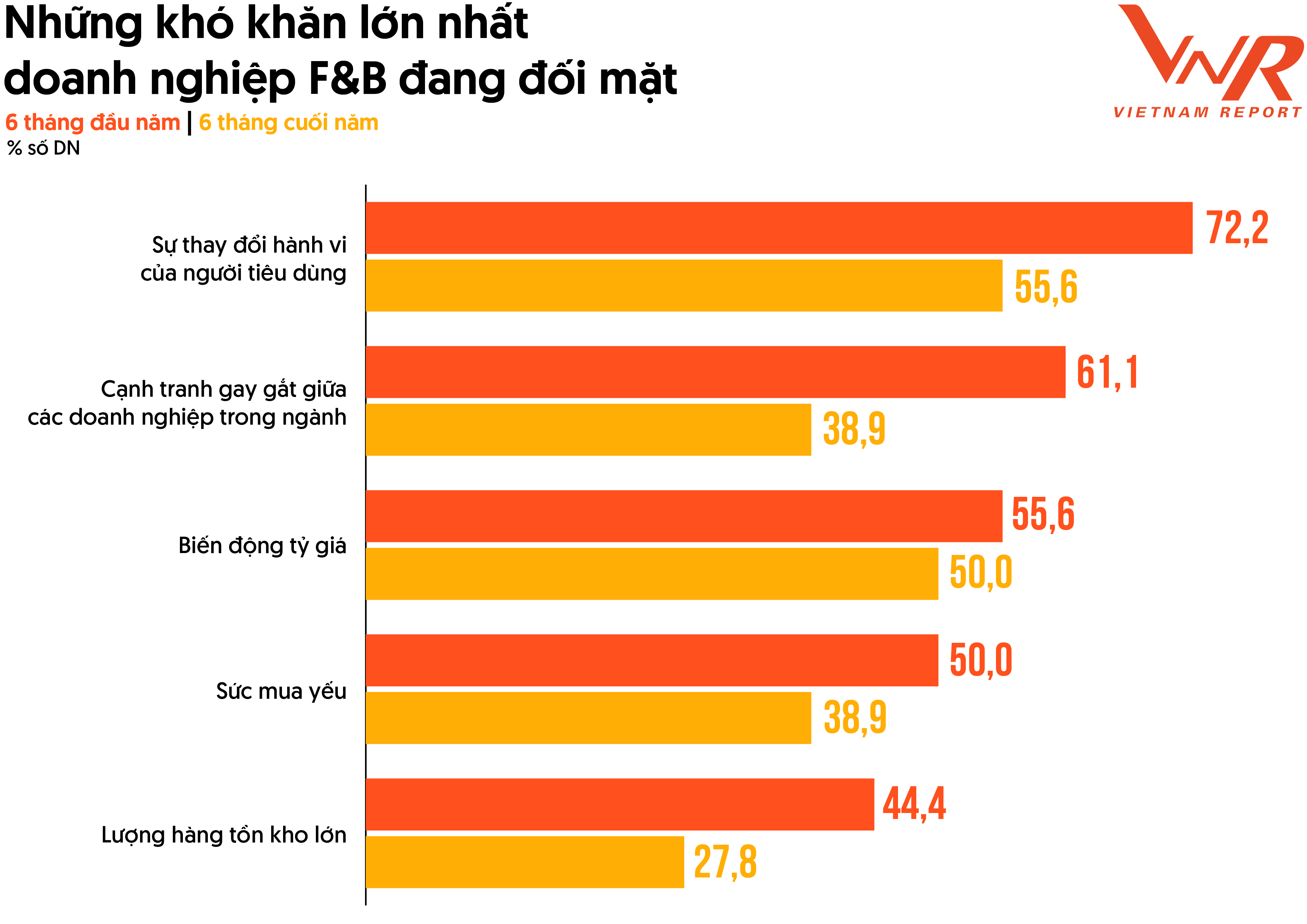

Hình 4: Những khó khăn lớn nhất doanh nghiệp F&B đang đối mặt

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp F&B, tháng 08/2022-08/2024

Để đạt được “quả ngọt” như kỳ vọng, các doanh nghiệp đã và đang vững vàng vượt qua hàng loạt thách thức liên tiếp. So với thời điểm cách đây một năm, nỗi lo về sức mua yếu hay lạm phát gia tăng đã giảm nhiệt đáng kể, nhường chỗ cho lo ngại liên quan đến sự thay đổi hành vi của người tiêu dùng và lượng hàng tồn kho lớn. Theo kết quả khảo sát doanh nghiệp ngành F&B của Vietnam Report, 72,2% doanh nghiệp ngành F&B tham gia khảo sát cho rằng sự thay đổi hành vi của người tiêu dùng là một trong những khó khăn lớn nhất trong năm nay. Tỷ lệ này đã gia tăng mạnh từ 37,5% vào năm 2022 lên 75,0% vào năm 2024. Người tiêu dùng hiện nay không chỉ quan tâm đến giá cả hay chất lượng sản phẩm mà còn đặt nặng yếu tố bền vững, an toàn cho sức khỏe và trách nhiệm xã hội của doanh nghiệp. Họ có xu hướng ưu tiên các sản phẩm xanh, hữu cơ, và có nguồn gốc rõ ràng. Đồng thời, sự phổ biến của thương mại điện tử và xu hướng mua sắm trực tuyến cũng thay đổi cách thức tiếp cận sản phẩm buộc các doanh nghiệp phải đầu tư vào kênh bán hàng số hóa để duy trì lợi thế cạnh tranh. Sự thay đổi liên tục trong sở thích và nhu cầu của người tiêu dùng đòi hỏi các doanh nghiệp phải linh hoạt, liên tục đổi mới và cập nhật chiến lược để đáp ứng kỳ vọng của thị trường.

Bên cạnh sự thay đổi hành vi của người tiêu dùng, 44,4% doanh nghiệp trả lời khảo sát của Vietnam Report cho rằng lượng hàng tồn kho lớn đặt ra thách thức cho các doanh nghiệp. Do những biến động khó lường của thị trường, nhiều doanh nghiệp đã dự trữ hàng hóa với khối lượng lớn nhằm ứng phó với sự gián đoạn trong chuỗi cung ứng và biến động tiêu dùng. Tuy nhiên, điều này dẫn đến áp lực lớn về chi phí lưu kho, quản lý hàng tồn và đặc biệt là nguy cơ giảm giá trị sản phẩm khi hàng hóa tồn đọng quá lâu, nhất là đối với các mặt hàng có hạn sử dụng ngắn. Hơn nữa, lượng hàng tồn kho lớn còn khiến doanh nghiệp gặp khó khăn trong việc điều chỉnh sản xuất và đáp ứng linh hoạt với các xu hướng tiêu dùng mới.

Mặc dù còn tồn tại nhiều khó khăn tuy nhiên sự hạ nhiệt của hầu hết các khó khăn trong 6 tháng cuối năm là cơ sở cho những kỳ vọng tích cực về thị trường F&B trong thời gian tới.

Động lực tăng trưởng của doanh nghiệp ngành Thực phẩm - Đồ uống

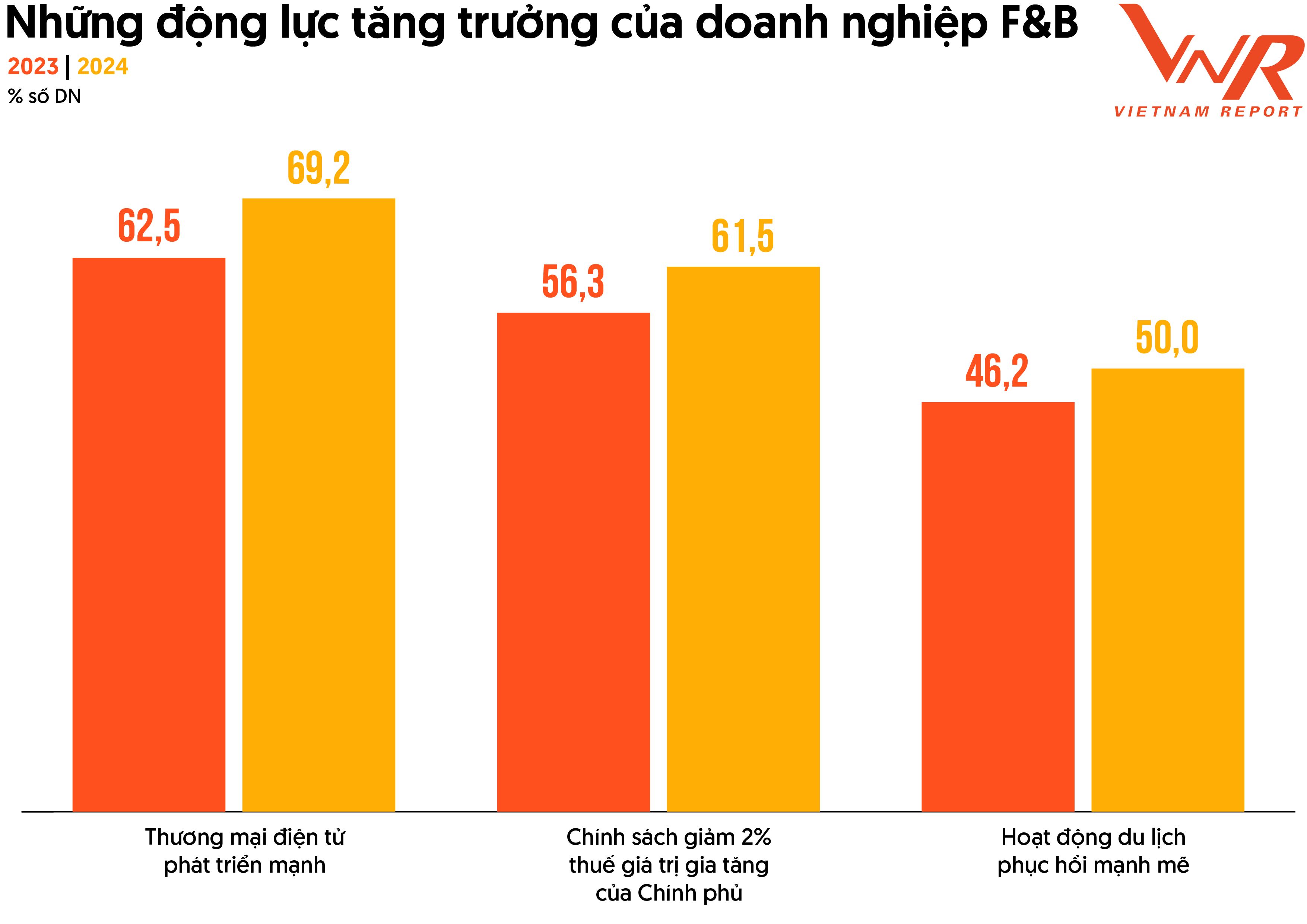

Hình 5: Những động lực tăng trưởng của doanh nghiệp F&B

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp F&B, tháng 08/2022-08/2024

Theo khảo sát của Vietnam Report, thương mại điện tử phát triển mạnh được 69,2% doanh nghiệp lựa chọn là động lực chính cho sự tăng trưởng trong năm 2024. Sau đại dịch COVID-19, nhiều người từng cho rằng sự phát triển của thương mại điện tử trong ngành F&B đã đạt đến đỉnh điểm nhưng thực tế đã chứng minh điều ngược lại. Thương mại điện tử vẫn tiếp tục tạo ra những xu hướng mới, mang lại nhiều cơ hội tăng trưởng cho các doanh nghiệp. Trong năm 2023, mặc dù thị trường đồ uống có cồn như bia, rượu gặp phải nhiều khó khăn, các doanh nghiệp đã nhanh chóng chuyển hướng, tìm kiếm cơ hội qua các sàn thương mại điện tử. Sự thay đổi này đã đem lại kết quả vượt ngoài mong đợi khi các doanh nghiệp kinh doanh bia đã ghi nhận tổng doanh thu trên các sàn thương mại điện tử lên đến 351 tỷ đồng với mức tăng trưởng 12% so với năm trước. Điều này chứng tỏ rằng thương mại điện tử không chỉ là giải pháp tình thế trong thời kỳ khủng hoảng mà còn là kênh bán hàng chủ lực với tiềm năng dài hạn. Doanh nghiệp có thể tận dụng sự linh hoạt của nền tảng này để tiếp cận một lượng lớn khách hàng, tối ưu hóa trải nghiệm mua sắm, và đẩy mạnh các chiến dịch quảng cáo cá nhân hóa, từ đó thúc đẩy doanh số và nâng cao giá trị thương hiệu. Trong bối cảnh thị trường truyền thống đang dần bão hòa, thương mại điện tử tiếp tục đóng vai trò là động lực tăng trưởng quan trọng, giúp các doanh nghiệp F&B vượt qua thách thức và nắm bắt cơ hội mới trong năm 2024.

Hoạt động du lịch phục hồi mạnh mẽ đã được 50,0% doanh nghiệp F&B lựa chọn là một trong những động lực tăng trưởng chính trong năm 2024. Theo nhận định của chuyên gia từ Vietnam Report, doanh thu từ các nhà hàng và quán cà phê đã tăng trưởng đột biến trong các dịp nghỉ lễ như 30/4 - 1/5 và Quốc khánh 2/9, đặc biệt là tại các thành phố du lịch lớn như Quảng Ninh, Đà Nẵng, Nha Trang và Phú Quốc. Một điểm nổi bật là doanh thu phát sinh từ 6h tối đến 6h sáng hôm sau chiếm từ 27-33% tổng doanh thu tại nhiều nhà hàng và quán bar, trong đó gần 30% doanh thu đến từ sau 10h đêm. Trong 8 tháng đầu năm 2024, số lượng khách quốc tế đến Việt Nam đạt 11,4 triệu lượt, tăng 46% so với cùng kỳ năm 2023. Cùng với đó, doanh thu từ dịch vụ lưu trú và ăn uống trong 8 tháng đầu năm 2024 ước đạt 481,2 nghìn tỷ đồng, tăng 14,3% so với năm trước. Những con số này cho thấy tác động tích cực của sự phát triển mạnh mẽ của ngành du lịch đối với ngành F&B, mở ra nhiều cơ hội tăng trưởng cho các doanh nghiệp trong bối cảnh thị trường tiêu dùng đang phục hồi.

Chiến lược để phục hồi của ngành Thực phẩm - Đồ uống

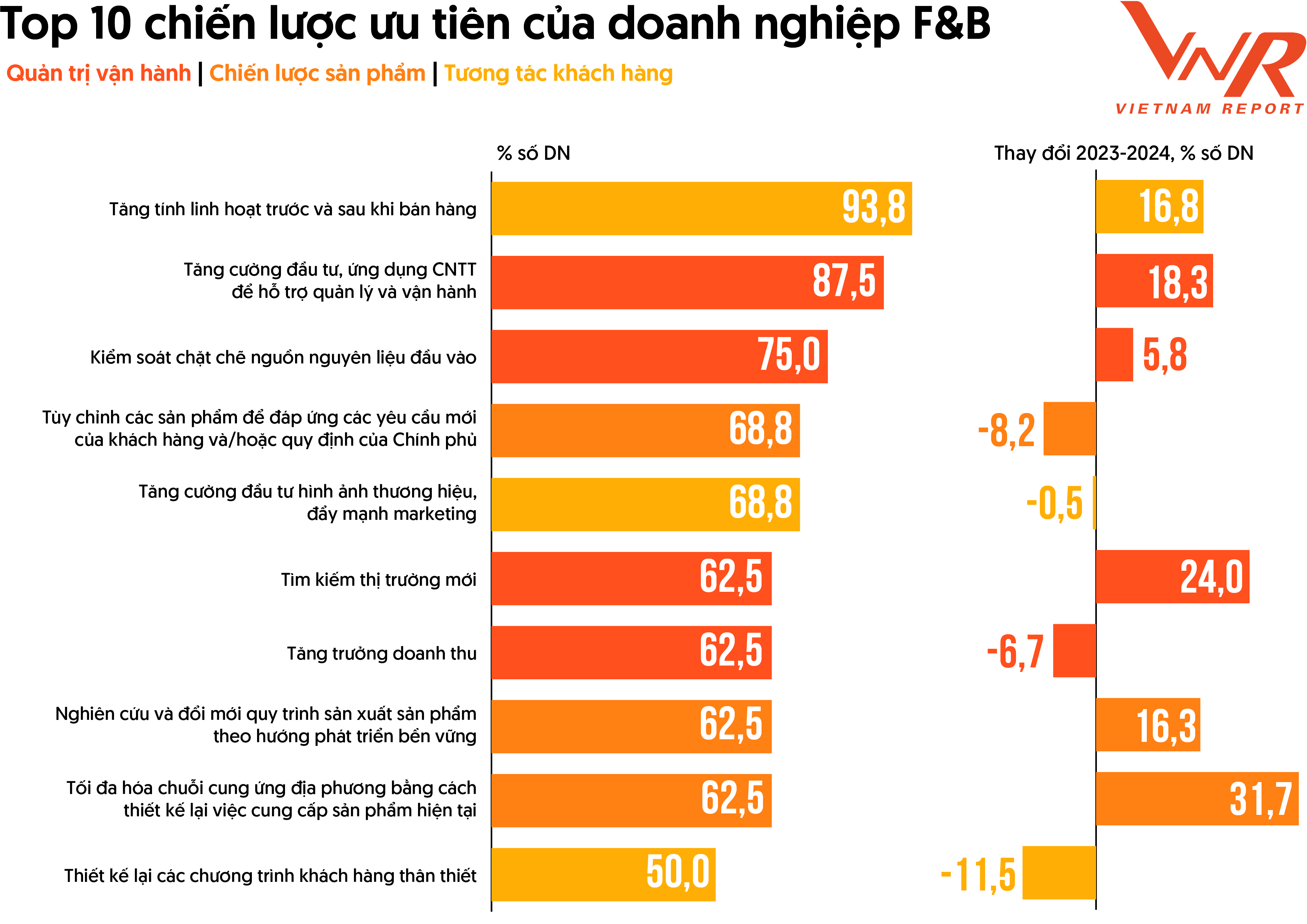

Theo kết quả khảo sát doanh nghiệp F&B 2024 của Vietnam Report, chiến lược về tìm kiếm thị trường mới là một trong các chiến lược có mức độ tăng trưởng mạnh nhất với tỷ lệ tăng tới 24,0% so với năm 2023. Điều này phản ánh xu hướng các doanh nghiệp không chỉ tập trung vào việc củng cố thị phần hiện có mà còn tích cực mở rộng sang những thị trường tiềm năng để đáp ứng nhu cầu tiêu dùng ngày càng thay đổi và tạo điều kiện cho sự tăng trưởng bền vững. Nguyên nhân chính dẫn đến sự dịch chuyển này bao gồm sự bão hòa của thị trường hiện tại, nhu cầu tiêu dùng đa dạng với sự gia tăng của các sản phẩm xanh và có giá trị dinh dưỡng cao, cùng áp lực cạnh tranh trong nước. Việc mở rộng thị trường mới không chỉ giúp doanh nghiệp giảm thiểu rủi ro từ cạnh tranh nội địa mà còn mở ra cơ hội tăng cường vị thế tại thị trường quốc tế, đi kèm với yêu cầu nâng cao chất lượng sản phẩm và áp dụng mô hình sản xuất bền vững hơn.

Hình 6: Top 10 chiến lược ưu tiên của doanh nghiệp F&B

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp F&B, tháng 08/2022-08/2024

Bên cạnh đó, chiến lược về tăng cường đầu tư và ứng dụng công nghệ thông tin (CNTT) để hỗ trợ quản lý và vận hành là một trong những ưu tiên hàng đầu của các doanh nghiệp F&B trong năm 2024. Việc áp dụng CNTT không chỉ giúp doanh nghiệp tối ưu hóa quy trình sản xuất và quản lý mà còn nâng cao hiệu quả hoạt động và cải thiện khả năng ra quyết định dựa trên dữ liệu. Trong bối cảnh ngành F&B đối mặt với những thách thức mới về cạnh tranh, xu hướng tiêu dùng và yêu cầu phát triển bền vững, việc đầu tư vào CNTT giúp các doanh nghiệp tăng cường khả năng cạnh tranh, cải thiện chất lượng dịch vụ và đáp ứng nhanh chóng nhu cầu thay đổi của thị trường.

Hành trình “xanh hóa” của các doanh nghiệp Thực phẩm - Đồ uống

Tiềm năng tăng trưởng lớn, thế nhưng ngành F&B cũng là ngành tạo ra phát thải không nhỏ. Theo số liệu được chia sẻ từ hội thảo “Kiểm kê và giảm nhẹ phát thải khí nhà kính cho doanh nghiệp sản xuất F&B”, phát thải từ ngành F&B chiếm khoảng 26% lượng khí thải toàn cầu, con số này có thể tăng gần gấp đôi vào năm 2050. Nhận thức rõ những điều này, không ít doanh nghiệp trong ngành F&B của Việt Nam đang nỗ lực đưa ra nhiều giải pháp để xanh hoá, phát triển bền vững.

Theo kết quả khảo sát Doanh nghiệp F&B của Vietnam Report, 66,7% số doanh nghiệp F&B tham gia khảo sát cho rằng việc thực thi và đáp ứng tiêu chí đánh giá tiêu chuẩn môi trường, xã hội và quản trị (ESG) có ảnh hưởng trực tiếp đến hoạt động kinh doanh và khả năng cạnh tranh của doanh nghiệp. Kết quả khảo sát cũng chỉ ra khoảng 71,2% số doanh nghiệp cho rằng việc triển khai chiến lược phát triển bền vững có thể nâng cao giá trị thương hiệu của mình. Khi các yếu tố thúc đẩy xanh hóa ngày càng tăng, 92,6% doanh nghiệp F&B khẳng định Phát triển bền vững có nằm trong trọng tâm chiến lược kinh doanh năm 2024. Hiện tại, 83,3% doanh nghiệp cho biết đã và đang trong quá trình lập kế hoạch và triển khai cam kết ESG như một công cụ hữu hiệu để phát triển bền vững và nâng cao năng lực cạnh tranh. Một tín hiệu tích cực là không chỉ về mặt nhận thức, thực tiễn cũng đang có những chuyển biến khả quan hơn khi tỷ lệ thực sự bắt tay hành động để triển khai một phần hoặc toàn diện cam kết ESG chiếm phần lớn trong số này (55,0%).

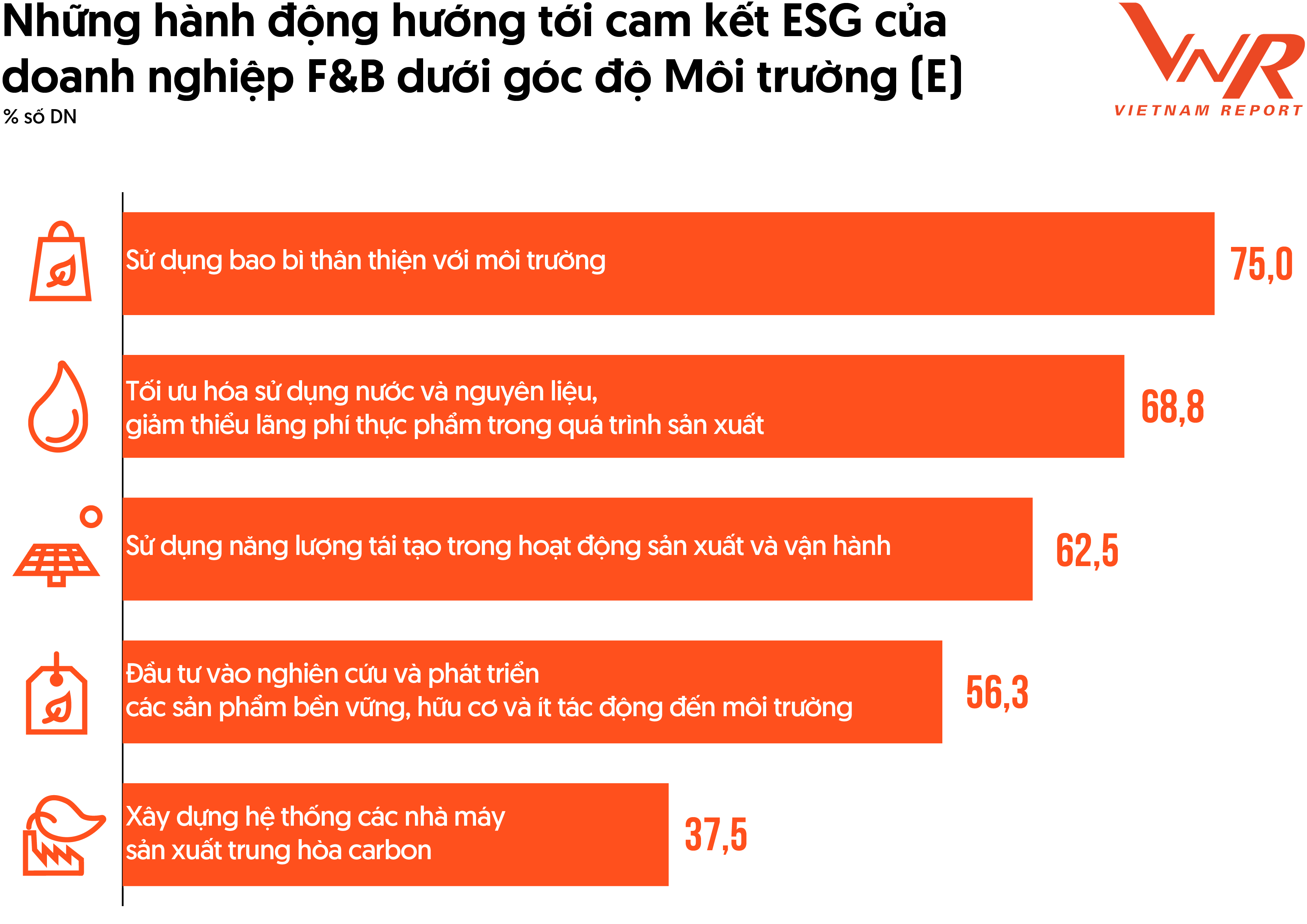

Hình 7: Những hành động hướng tới cam kết ESG của doanh nghiệp F&B dưới góc độ Môi trường

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp F&B, tháng 08/2024

Đáng chú ý, trong ba khía cạnh của ESG (Environmental - Môi trường, Social - Xã hội, và Governance - Quản trị), khía cạnh Môi trường (Environmental) là yếu tố được các doanh nghiệp thực F&B quan tâm nhất. Điều này xuất phát từ nhiều lý do liên quan đến đặc thù ngành, yêu cầu từ thị trường, và áp lực từ người tiêu dùng.

Theo kết quả khảo sát người tiêu dùng F&B của Vietnam Report, có tới 92,1% người tiêu dùng đặc biệt quan tâm đến mức độ thân thiện với môi trường của bao bì sản phẩm (tăng 12,5% so với năm 2023). Điều này đã tạo ra áp lực đáng kể, buộc các doanh nghiệp phải điều chỉnh chiến lược bao bì để đáp ứng nhu cầu ngày càng cao về tính bền vững. Thực tế, 75,0% doanh nghiệp đã và đang chủ động chuyển đổi sang sử dụng các loại bao bì thân thiện với môi trường như một phần trong chiến lược dài hạn của họ. Trong thời gian gần đây, các doanh nghiệp trong ngành F&B đã chuyển hướng sang sử dụng bao bì làm từ bột giấy, nhựa sinh học hoặc các nguyên liệu tự nhiên, thay thế cho nhựa truyền thống nhằm giảm thiểu lượng rác thải nhựa và tác động tiêu cực đến môi trường. Một số doanh nghiệp không chỉ dừng lại ở việc thay thế nguyên liệu mà còn tiến xa hơn bằng cách thiết kế các loại bao bì có thể tái sử dụng hoặc tái chế nhiều lần. Điều này giúp tối ưu hóa vòng đời của bao bì và giảm thiểu đáng kể lượng chất thải cuối cùng thải ra môi trường. Bên cạnh đó, doanh nghiệp cũng không ngừng tìm kiếm các giải pháp giảm kích thước và trọng lượng của bao bì nhằm tiết kiệm tài nguyên và giảm khí thải trong quá trình vận chuyển.

Ngoài việc chuyển đổi sang bao bì thân thiện với môi trường, các doanh nghiệp F&B cũng đã và đang đầu tư mạnh mẽ vào năng lượng tái tạo nhằm xây dựng một chuỗi sản xuất bền vững toàn diện. Việc sử dụng các nguồn năng lượng tự nhiên như năng lượng mặt trời không chỉ giúp giảm thiểu lượng phát thải khí nhà kính mà còn tối ưu hóa chi phí vận hành trong dài hạn. Nhiều nhà máy sản xuất đã lắp đặt hệ thống pin mặt trời trên mái nhà xưởng, cung cấp năng lượng cho toàn bộ nhà máy sản xuất. Sự đầu tư vào năng lượng tái tạo đã mang lại “trái ngọt” cho nhiều doanh nghiệp F&B, mở ra cơ hội cho các doanh nghiệp khi thâm nhập vào các thị trường có yêu cầu cao về trách nhiệm môi trường như châu Âu và Bắc Mỹ. Hơn nữa, việc áp dụng công nghệ cao trong quản lý năng lượng thông minh cũng giúp tối ưu hóa việc sử dụng năng lượng, giảm thiểu lãng phí và cải thiện hiệu quả hoạt động. Những nỗ lực này không chỉ bảo vệ môi trường mà còn nâng cao uy tín thương hiệu, thể hiện cam kết dài hạn của doanh nghiệp đối với sứ mệnh phát triển bền vững.

Gen Z – Từ trào lưu mới đến xu hướng dẫn đầu thị trường Thực phẩm - Đồ uống Việt Nam

Trong vài năm trở lại đây, ngành F&B Việt Nam đã và đang đạt tới thời kỳ đỉnh cao khi có sự xuất hiện của Gen Z - nhóm được xem là người tiêu dùng chiếm ưu thế nhất trên thị trường. Gen Z (thế hệ được sinh từ năm 1997 đến năm 2012) là một thế hệ lớn lên cùng công nghệ và mạng xã hội, điều này đã hình thành nên những đặc điểm độc đáo và khác biệt so với những thế hệ trước. Được biết đến với tính cách thích tò mò và khao khát những trải nghiệm mới, Gen Z luôn đòi hỏi những điều mới mẻ, tính sáng tạo cao và sẵn sàng chi tiền cho món hàng mà mình muốn.

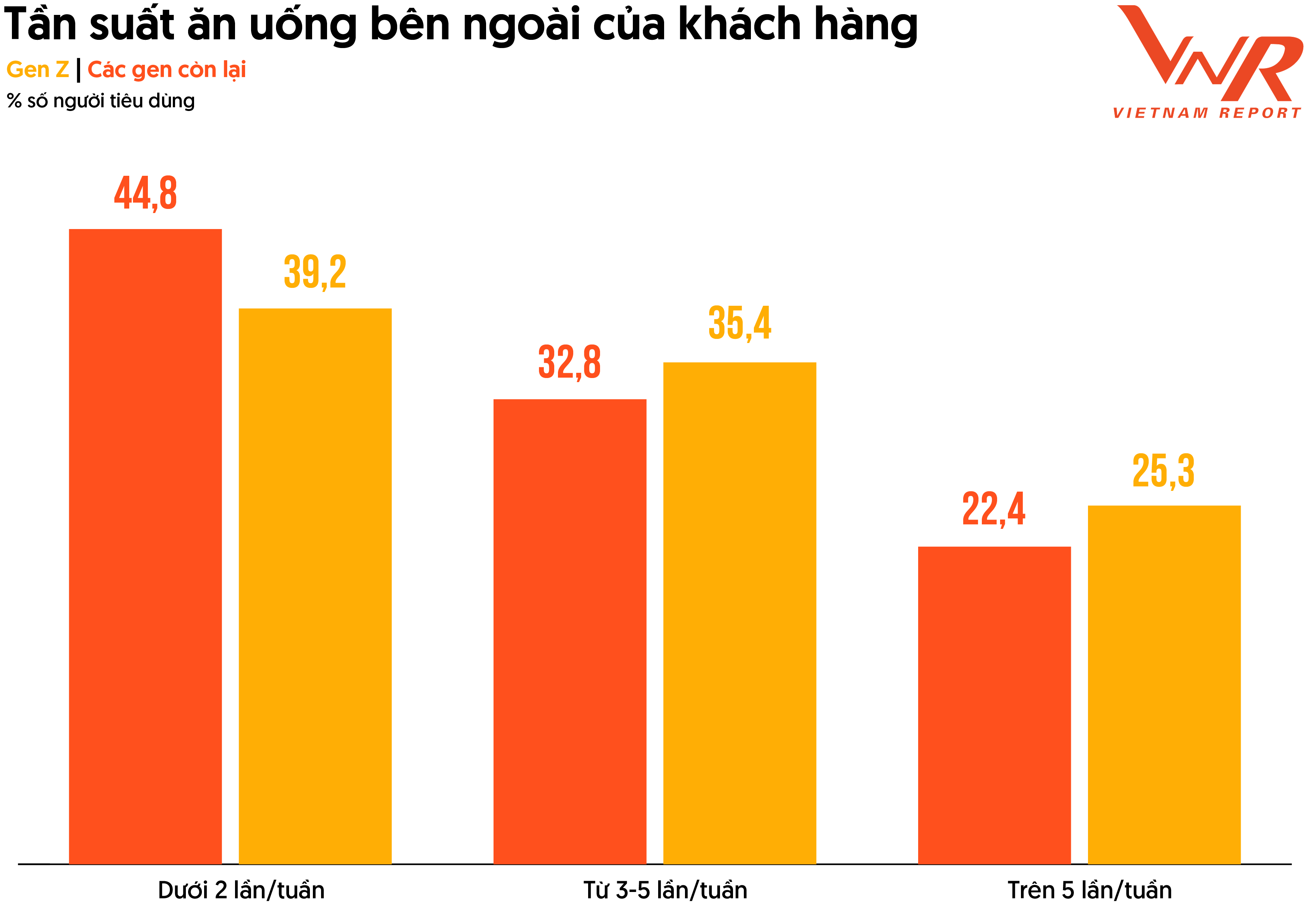

Hình 8: Tần suất ăn uống bên ngoài của khách hàng

Nguồn: Vietnam Report, Tổng hợp Khảo sát người tiêu dùng F&B, tháng 08/2024

Kết quả khảo sát người tiêu dùng F&B 2024 của Vietnam Report cho thấy, mặc dù có thu nhập tương đối thấp, Gen Z lại chi phần lớn tiền cho đồ ăn thức uống ở bên ngoài. 67,4% khách hàng Gen Z sẵn sàng chi từ 50.000-100.000 đồng cho một lần đi uống trà sữa/cà phê, trong khi con số này đối với thế hệ Gen X và Y chỉ vỏn vẹn 26,6%. Trong số người được khảo sát, 60,8% Gen Z chọn sử dụng dịch vụ của các quán trà sữa/cà phê và nhà hàng trên 3 lần một tuần, trong khi con số này đối với các thế hệ còn lại chỉ dừng lại ở 55,2%.

Gen Z đang nổi lên như một thế hệ tiêu dùng với ưu tiên hàng đầu là sức khỏe và lối sống lành mạnh, thúc đẩy xu hướng tiêu thụ các loại F&B tốt cho sức khỏe. Họ đặc biệt quan tâm đến các sản phẩm thay thế có nguồn gốc từ thực vật như sữa hạt và các sản phẩm protein thực vật. Điều này xuất phát từ mong muốn có một chế độ ăn uống lành mạnh hơn và cũng là cách để Gen Z thể hiện sự quan tâm đến các vấn đề về môi trường. Theo một vài nghiên cứu, khi tiêu thụ thực phẩm từ thực vật, lượng phát thải khí nhà kính sẽ thấp hơn vì loại thực phẩm này yêu cầu ít tài nguyên và có thể cắt giảm các bước trung gian trong chuỗi thức ăn. Giờ đây, thực phẩm từ thực vật không chỉ đáp ứng nhu cầu về dinh dưỡng mà còn là cách cải thiện sức khỏe, gia tăng trải nghiệm ẩm thực và giúp người trẻ thể hiện phong cách sống hiện đại theo hướng xanh. Điều này thể hiện rõ trong kết quả khảo sát của Vietnam Report với 61,3% người tiêu dùng Gen Z cho biết sẽ gia tăng việc sử dụng thực phẩm từ thực vật vì họ tin rằng những thực phẩm đó tốt cho sức khỏe hơn và 72,8% sẵn sàng chi trả nhiều tiền hơn cho các sản phẩm bền vững.

Gen Z yêu thích những trải nghiệm ẩm thực mới lạ và độc đáo. Họ không ngừng tìm kiếm các món ăn sáng tạo và những hương vị mới mẻ. Điều này đã thúc đẩy sự phát triển của nhiều nhà hàng, quán cà phê với thực đơn phong phú và không gian trang trí ấn tượng, phù hợp để chụp ảnh và chia sẻ trên mạng xã hội. Một ví dụ điển hình về xu hướng này là "trend" đi cà phê lúc 4 giờ sáng đang được giới trẻ hưởng ứng trong thời gian gần đây. Gen Z tìm đến những quán cà phê mở cửa sớm để thưởng thức ly cà phê đậm đà, tận hưởng không khí tĩnh lặng của buổi sáng sớm và chụp những bức ảnh đẹp với ánh sáng bình minh. Xu hướng này không chỉ phản ánh mong muốn của Gen Z trong việc tìm kiếm những trải nghiệm khác biệt mà còn thể hiện phong cách sống năng động, thích khám phá. Theo kết quả khảo sát của Vietnam Report, hơn 70% Gen Z cho biết họ bị thu hút bởi các món ăn và đồ uống mới lạ và sẵn sàng thử nghiệm những sản phẩm chưa từng có trên thị trường, như việc thử cà phê ở những khung giờ đặc biệt hay tìm kiếm những món ăn mới mẻ từ các nền văn hóa khác nhau.

Đánh giá uy tín truyền thông của doanh nghiệp Thực phẩm - Đồ uống

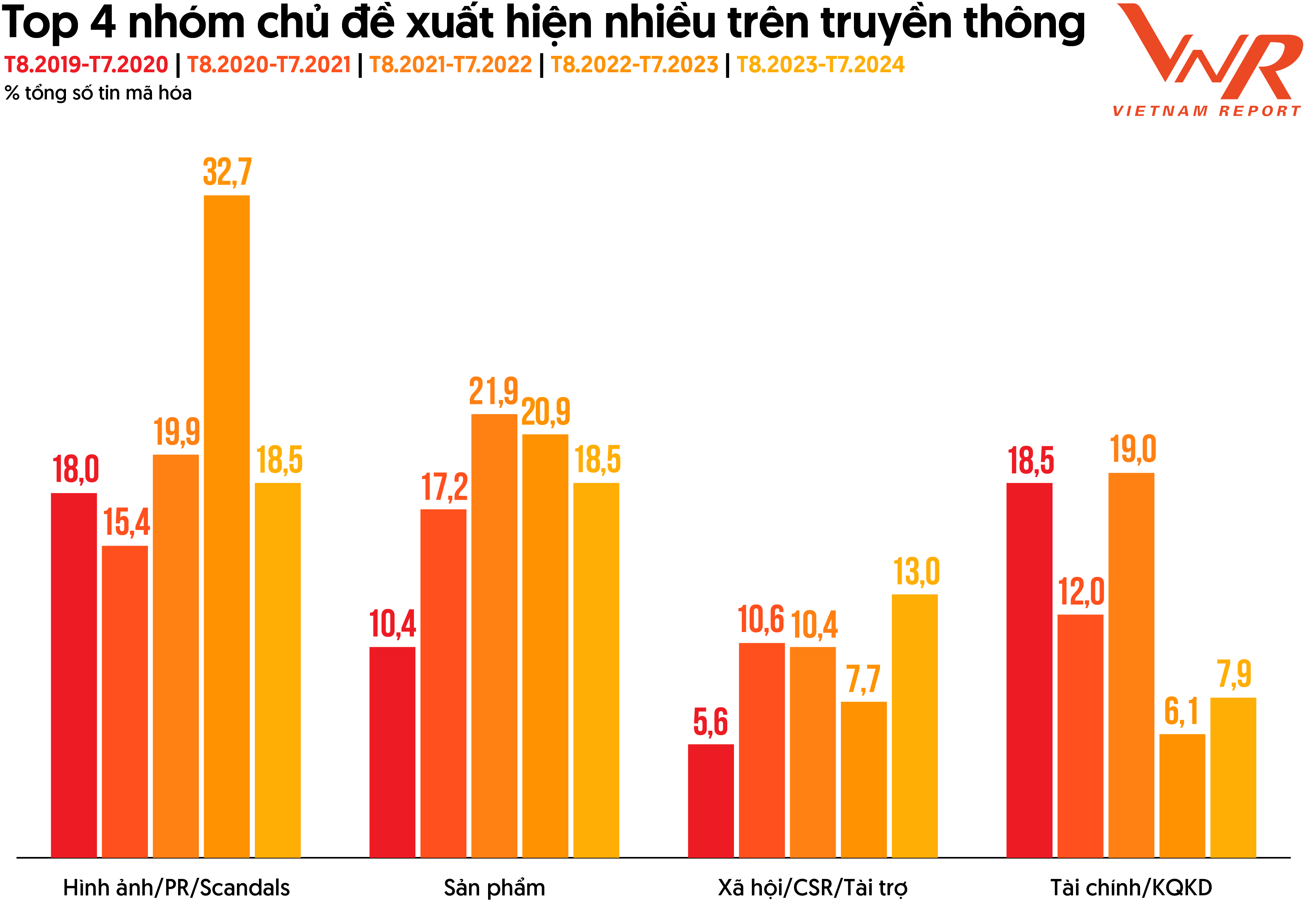

Xét về tần suất xuất hiện, kết quả phân tích truyền thông của Vietnam Report cho thấy có đến 65,5% số doanh nghiệp F&B nằm trong nghiên cứu đạt được mức tối thiểu là 1 đơn vị thông tin mã hóa/tháng. Con số này đã tăng 2,7 lần so với năm 2023 cho thấy các doanh nghiệp đã chú trọng và đẩy mạnh các hoạt động truyền thông nhằm gia tăng nhận diện thương hiệu, củng cố hình ảnh tích cực của doanh nghiệp trong mắt công chúng. Bốn nhóm chủ đề được đề cập nhiều nhất trong truyền thông của ngành F&B bao gồm: Hình ảnh/PR/Scandals (18,5%), Sản phẩm (18,5%), Xã hội/Trách nhiệm xã hội/Tài trợ (13,0%), và Tài chính/Kết quả kinh doanh (7,9%). Các chủ đề còn lại trong tổng số 24 nhóm chỉ chiếm dưới 5%. Điều này cho thấy trong năm 2024 các doanh nghiệp F&B đang tập trung nhiều hơn vào các câu chuyện về hình ảnh thương hiệu, sản phẩm, phát triển bền vững, và tình hình kinh doanh. Đáng chú ý, nhóm phát triển bền vững với mức tăng 5,3% trở thành nhóm có sự gia tăng đáng kể nhất về tần suất xuất hiện trong truyền thông. Sự thay đổi này phản ánh chiến lược truyền thông mới của các doanh nghiệp, khi họ không chỉ quảng bá sản phẩm mà còn xây dựng thương hiệu bền vững, kết nối với khách hàng qua các kênh truyền thông số, đồng thời đẩy mạnh các hoạt động xã hội và bảo vệ môi trường.

Hình 9: Top 4 nhóm chủ đề xuất hiện nhiều trên truyền thông

Nguồn: Vietnam Report, Tổng hợp Dữ liệu Media coding ngành F&B tại Việt Nam, từ tháng 08/2019 đến tháng 07/2024

Về chất lượng thông tin, một doanh nghiệp được coi là “an toàn” khi tỷ lệ thông tin tích cực chênh lệch so với thông tin tiêu cực chiếm ít nhất 10% tổng lượng thông tin được mã hóa, trong khi ngưỡng “tốt nhất” là trên 20%. Trong ngành F&B, hiện có 79,3% doanh nghiệp đạt mức chênh lệch 10%, tăng đáng kể (+53,6%) so với cùng kỳ năm trước. Điều này cho thấy các doanh nghiệp trong ngành đã cải thiện đáng kể khả năng quản lý khủng hoảng truyền thông, biết cách xử lý thông tin tiêu cực và đưa ra các phản hồi, đính chính kịp thời để bảo vệ hình ảnh thương hiệu.

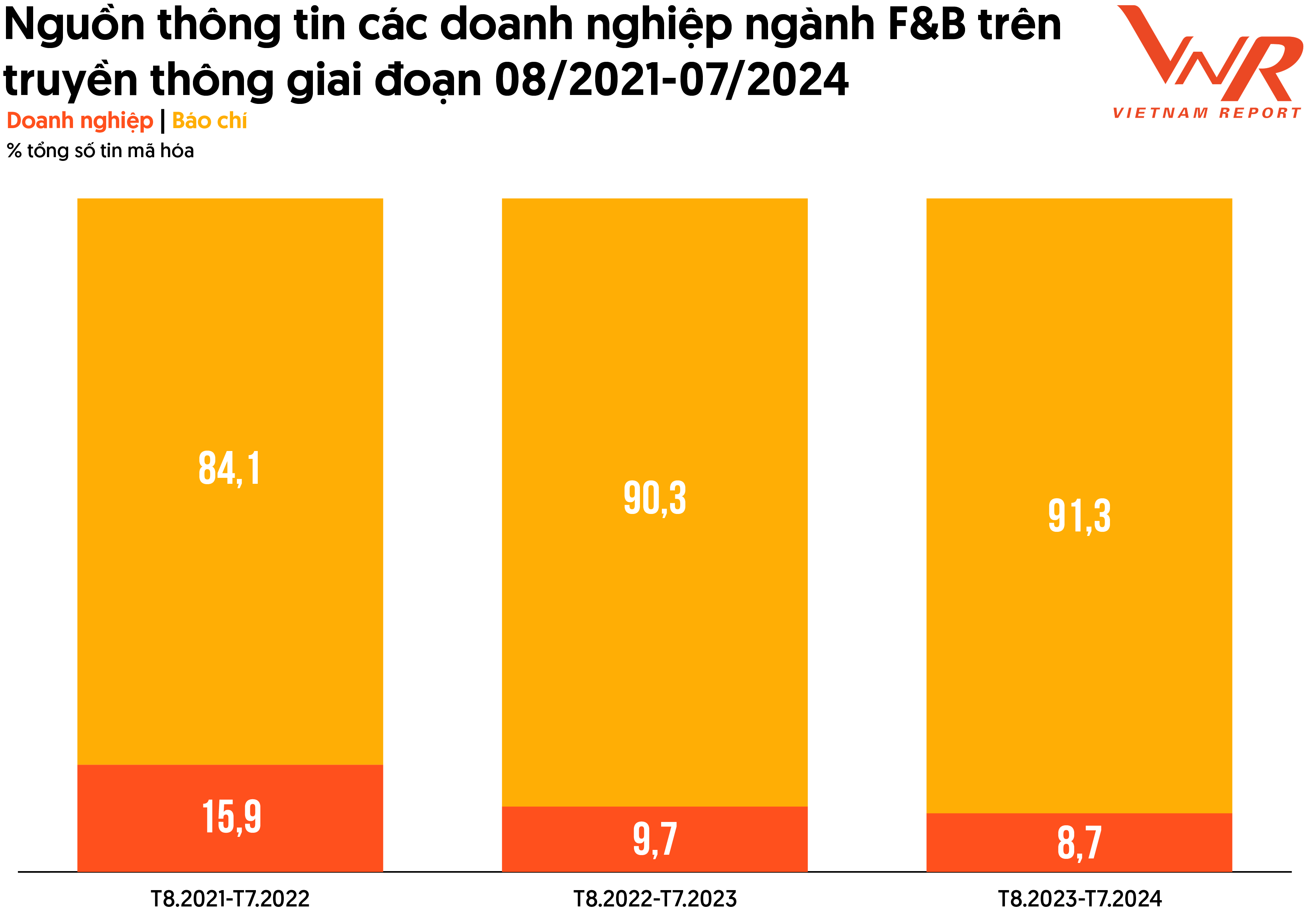

Nghiên cứu truyền thông của Vietnam Report chỉ ra rằng, các doanh nghiệp trong ngành còn tỏ ra khá bị động trong việc kiểm soát thông tin khi phần lớn thông tin về hoạt động của doanh nghiệp vẫn do báo chí tự khai thác.

Hình 10: Nguồn thông tin các doanh nghiệp ngành F&B trên truyền thông giai đoạn 08/2021-07/2024

Nguồn: Vietnam Report, Tổng hợp Dữ liệu Media coding ngành F&B tại Việt Nam, từ tháng 08/2021 đến tháng 07/2024

Ngành F&B có đặc thù là sản phẩm dễ bị làm giả, gây lo ngại cho sức khỏe người tiêu dùng. Do đó, việc theo dõi phản hồi của khách hàng, lắng nghe ý kiến và kịp thời cung cấp thông tin qua các kênh truyền thông chính thống, đáng tin cậy là cơ hội quý giá để doanh nghiệp củng cố niềm tin với người tiêu dùng. Điều này không chỉ giúp doanh nghiệp củng cố vị thế, hình ảnh của mình mà còn giúp khách hàng hiểu rõ về chất lượng sản phẩm, mà còn giúp họ phân biệt được hàng thật và hàng giả, tránh sử dụng những sản phẩm kém chất lượng có thể gây hại đến sức khỏe.

|

Top 10 Công ty uy tín ngành Thực phẩm - Đồ uống là kết quả nghiên cứu độc lập của Vietnam Report được công bố từ năm 2017. Từ năm 2012, Vietnam Report đã sử dụng phương pháp Media Coding (mã hóa dữ liệu báo chí) để tính điểm uy tín của các doanh nghiệp trên truyền thông. Kể từ đó đến nay, nhiều bảng xếp hạng Top 10 thuộc các ngành trọng điểm và có tiềm năng tăng trưởng cao của Việt Nam cũng đã được định kỳ công bố thường niên như: Bất động sản, Xây dựng, Công nghệ thông tin, Ngân hàng, Bảo hiểm, Dược, Du lịch, Logistics… Phương pháp nghiên cứu phân tích truyền thông để đánh giá uy tín của các công ty dựa trên học thuyết Agenda Setting về sự ảnh hưởng, tác động của truyền thông đại chúng đến cộng đồng và xã hội được hai giáo sư Maxwell McCombs và Donald L. Shaw chính thức công bố vào năm 1968, được Vietnam Report và các đối tác hiện thực hóa và áp dụng. Theo đó, Vietnam Report đã sử dụng phương pháp Branch Coding (đánh giá hình ảnh của công ty trên truyền thông) để tiến hành phân tích uy tín của các công ty thực phẩm - đồ uống tại Việt Nam. Vietnam Report tiến hành mã hóa (coding) các bài báo viết về ngành Thực phẩm - Đồ uống được đăng tải trên các đầu báo có ảnh hưởng trong thời gian từ tháng 08/2023 đến tháng 07/2024. Các bài báo được phân tích và đánh giá ở cấp độ câu chuyện (story - level) về 24 khía cạnh hoạt động cụ thể của các công ty từ sản phẩm, kết quả kinh doanh, thị trường... tới các hoạt động và uy tín của lãnh đạo công ty. Các thông tin được lựa chọn mã hóa (coding) dựa trên hai nguyên tắc cơ bản: Tên công ty xuất hiện ngay trên tiêu đề của bài báo, hoặc tin tức về công ty được đề cập tối thiểu chiếm 05 dòng trong bài báo, đây được gọi là ngưỡng nhận thức - khi thông tin được đánh giá là có giá trị phân tích. Các thông tin được đánh giá ở các cấp độ: 0: Trung lập; 1: Tích cực; 2: Khá tích cực; 3: Không rõ ràng; 4: Khá tiêu cực; 5: Tiêu cực. Tuy nhiên, thống kê lại, nhóm nghiên cứu đưa ra 3 cấp bậc để đánh giá cuối cùng, bao gồm: Trung lập (gồm 0 và 3), tích cực (1 và 2), và tiêu cực (4 và 5). Những nhận định trong thông cáo mang tính tổng quát và tham khảo cho các doanh nghiệp, đối tác; không phải nhận định cá nhân và không phục vụ mục đích hay nhu cầu của bất cứ nhà đầu tư cụ thể nào. Do đó, các bên liên quan nên cân nhắc kỹ tính phù hợp của các thông tin trên trước khi sử dụng để đưa ra quyết định đầu tư và hoàn toàn chịu trách nhiệm trong việc sử dụng các thông tin đó. |

||

Vietnam Report