Xu hướng đảo chiều chính sách tiền tệ trên toàn cầu

07/06/2019

Chuyên mục: Vietnam Report In trang

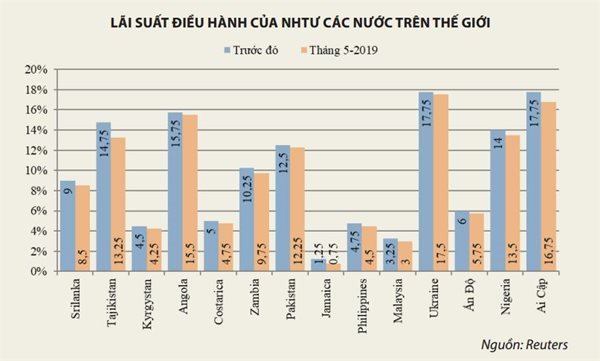

Chỉ trong hai tháng 4 và 5 vừa qua, hàng loạt quốc gia trên thế giới đã cắt giảm mặt bằng lãi suất để chặn đà suy giảm tăng trưởng. Xu hướng này còn được gọi là quá trình nới lỏng tiền tệ. Đáng chú ý là động thái này diễn ra ở tất cả châu lục trên thế giới, từ châu Á cho đến cả châu Phi.

Hàng loạt quốc gia bắt đầu quá trình hạ lãi suất

Quá trình tăng lãi suất, hay còn được biết đến với tên gọi khác là thắt chặt chính sách tiền tệ (tightening monetary policy) của ngân hàng trung ương (NHTƯ) các nước bắt đầu từ năm 2015. Khởi đầu cho xu hướng này xuất phát từ quyết định của Cục Dự trữ liên bang Mỹ (Fed), khi lần đầu tiên kể từ năm 2006, cơ quan này tăng lãi suất mục tiêu (federal funds rate) lên mức 0,25-0,5%/năm. Từ đó đến tháng 12-2018, Fed đã có tới chín lần tăng lãi suất mục tiêu và hiện đang duy trì ở mức 2,25-2,5%/năm.

Cùng với động thái của Fed, NHTƯ của nhiều nước trên thế giới cũng tăng lãi suất điều hành (policy rate) nhằm mục tiêu kiểm soát lạm phát và tránh cho nền kinh tế tăng trưởng quá nóng. Trong số đó, tại khu vực Đông Nam Á, Philippines và Indonesia là hai nước có số lần tăng lãi suất nhiều nhất, lần lượt là 5 và 4 lần.

Tuy nhiên, căng thẳng thương mại giữa Mỹ và Trung Quốc cùng với hàng loạt vấn đề về địa chính trị khác đã và đang phủ bóng đen lên nền kinh tế toàn cầu. Tăng trưởng kinh tế thế giới (GDP) được Quỹ Tiền tệ quốc tế (IMF) và Ngân hàng Thế giới (WB) dự báo sẽ bước vào xu hướng giảm, bắt đầu từ năm 2019.

Để tránh cho nền kinh tế rơi vào tình trạng suy giảm tăng trưởng, chỉ trong hai tháng 4 và 5 vừa qua, hàng loạt quốc gia trên thế giới đã cắt giảm mặt bằng lãi suất. Xu hướng này còn được gọi là quá trình nới lỏng tiền tệ (easing monetary policy). Đáng chú ý là động thái này diễn ra ở tất cả châu lục trên thế giới, từ châu Á cho đến cả châu Phi.

Như vậy, chính sách tiền tệ được xem là bắt đầu đảo chiều từ thắt chặt sang nới lỏng. Quá trình này càng trở nên rõ rệt hơn khi mà lợi suất trái phiếu chính phủ Mỹ (TPCP) đã giảm mạnh liên tục trong khoảng một tháng trở lại đây. Theo đó, lợi suất TPCP kỳ hạn 10 năm của Mỹ đã giảm 37 điểm cơ bản (basic point) kể từ đầu tháng 5-2019 đến nay. Kết quả này cho thấy các nhà đầu tư trên thị trường toàn cầu đang kỳ vọng Fed sẽ có tới hai lần hạ lãi suất trong những tháng còn lại của năm 2019.

Chính sách tiền tệ của Việt nam sẽ như thế nào?

Không nằm ngoài xu hướng chung của nền kinh tế toàn cầu, tăng trưởng kinh tế của Việt Nam được dự báo cũng sẽ sụt giảm kể từ năm 2019.

Trong báo cáo mới nhất, cập nhật về nền kinh tế toàn cầu, IMF đã đưa ra dự báo kinh tế của Việt Nam sẽ đạt mức tăng trưởng khoảng 6,7% trong năm 2019 và 6,6% trong năm 2020.

Đồng thời quá trình hạ lãi suất của các nước trên thế giới chắc chắn cũng sẽ tác động đến thị trường tài chính và tiền tệ của Việt Nam.

Câu hỏi đặt ra là liệu mặt bằng lãi suất của Việt Nam có giảm trong thời gian tới hay không? Để trả lời cho câu hỏi này, trước tiên chúng ta cùng nhìn lại diễn biến của lãi suất tại Việt Nam trong giai đoạn từ năm 2015 đến nay.

Việt Nam hiện chưa có một công cụ lãi suất điều hành đúng nghĩa mà nó có đủ vai trò làm định hướng chung cho toàn bộ thị trường tiền tệ như các nước trên thế giới. Các công cụ tiền tệ như lãi suất tái chiết khấu (discount rate), tái cấp vốn (refinancing rate) hay lãi suất cơ bản của Việt Nam chỉ có ý nghĩa tượng trưng. Trần lãi suất huy động (deposit rate) hiện đang được xem là công cụ phát huy được tốt nhất vai trò của mình.

Mặc dù các công cụ này gần như không có nhiều thay đổi nhưng thực tế cho thấy mặt bằng lãi suất tại Việt Nam, bao gồm lãi suất huy động và cho vay trong nền kinh tế, đã tăng từ 0,5-0,75 điểm phần trăm tùy từng kỳ hạn từ năm 2015 đến nay. Kết quả này tương ứng với khoảng 2-3 lần điều chỉnh lãi suất chính sách của NHTƯ các nước khác.

Chúng ta biết rằng quá trình điều hành lãi suất của các NHTƯ không chỉ phụ thuộc vào xu hướng và mong muốn chủ quan nhằm kích thích nền kinh tế tăng trưởng. Nó phụ thuộc rất nhiều vào khả năng kiểm soát lạm phát kỳ vọng của nền kinh tế. Bất kỳ một quốc gia nào cũng chỉ thực hiện nới lỏng tiền tệ khi đảm bảo được lạm phát sẽ không tăng nhanh và liên tục trong một thời gian ngắn.

Tại Việt Nam hiện nay, yếu tố lạm phát mới chỉ được xem là tạm thời duy trì được ổn định ở mức thấp chứ chưa thực sự bền vững. Bởi lẽ, lạm phát của Việt Nam đang phải chịu tác động kép của cả hai yếu tố. Đó là diễn biến của giá cả các mặt hàng trên thế giới, điển hình là giá dầu thô; và quá trình điều chỉnh giá của các dịch vụ công theo tín hiệu của thị trường như y tế, giáo dục...

Trong khi giá cả hàng hóa trên thế giới có lúc tăng, lúc giảm thì giá các dịch vụ công sẽ chỉ có một chiều là tăng do được Nhà nước bảo hộ trong một thời gian dài trước đó. Chính vì vậy trong ngắn hạn, Việt Nam sẽ gần như không thể ngay lập tức hạ mặt bằng lãi suất thông qua việc hạ trần lãi suất huy động, hiện đang ở mức 5,5%/năm (áp dụng cho các kỳ hạn dưới sáu tháng) như các nước khác đã làm.

Mặc dù vậy, nếu Chính phủ tiếp tục kiểm soát được lạm phát bình quân ở mức dưới 4% trong năm 2019 thì Ngân hàng Nhà nước Việt Nam (NHNN) hoàn toàn có dư địa để nới lỏng một phần chính sách tiền tệ của mình. Tuy nhiên, công cụ sử dụng sẽ không phải là lãi suất mà sẽ thông qua một số cơ chế và chính sách mang tính truyền dẫn.

Hạn mức tăng trưởng tín dụng hay lãi suất trên thị trường mở (OMO) được xem là những công cụ hiệu quả mà NHNN đã và đang sử dụng trong thời gian qua. NHNN đang kiểm soát tăng trưởng tín dụng của toàn hệ thống ở mức 14% trong năm 2019, giảm tới 2 điểm phần trăm so với mục tiêu của năm 2018.

Do vậy, nếu lạm phát tiếp tục được kiểm soát trong thời gian tới thì NHNN có thể sẽ nới lỏng hơn hạn mức tăng trưởng tín dụng cho các ngân hàng trong những tháng còn lại của năm 2019 và năm 2020.

Đông Hà

Theo Saigon Times